شاخص کل بورس در حقیقت ابزاری برای سنجش بازار بورس تهران و همانند دماسنجی برای اطلاع از شرایط کلی بازار بورس است. این شاخص بر اساس فرمولی خاص، محاسبه می شود و تحلیل آن به سرمایهگذاران جهت پیش بینی روند و نقطه ورود و خروج به بازار کمک میکند. با توجه به اهمیت این موضوع در این مقاله قصد داریم شما را با نحوه محاسبه و جزییات فرمول شاخص کل بورس آشنا کنیم. با ما همراه باشید.

شاخص کل بورس چیست؟

میتوان گفت که شاخص کل بورس، ابزاری است که با تجزیه و تحلیل بورس، میتوانید شرایط حال و گذشته بازار را از ابعاد مختلف، مورد ارزیابی قرار دهید و حتی با کمک سابقه شاخص کل بورس، شرایط و روند آینده بورس را تخمین بزنید و طبق آن، اقدام به خرید و فروش سهم کنید.

فرمول شاخص کل بورس

با توجه به اهمیت شاخص کل بورس، لازم است نحوه محاسبه شاخص کل بورس را بدانید و با تاثیر سهمهای کوچک بازار در شکلگیری روند آشنا شوید.

شاخص کل با نماد TEDPIX یا همان شاخص قیمت و بازده نقدی از سال ۱۳۶۹ در اختیار اهالی بازار سرمایه قرار گرفت. عدد و تغییرات این شاخص بیانکننده بازده کل بورس میباشد و از بازدهی و تغییرات قیمت تمامی سهمهای بازار بورس تاثیر میپذیرد.

این شاخص بهگونهای طراحی و فرمولسازی شده است که تمام شرکتهای پذیرفته شده در بورس بر اساس وزن و میزان حجمی که دارند، بر روند شاخص تاثیر میگذارند.

100 × (ارزش جاری بازار سهام در زمان مبدا / ارزش جاری بازار سهام در زمان محاسبه) = مقدار شاخص کل

به زبانی ساده شاخص کلی بورس در هر روز کاری برابر است با نسبت ارزش جاری بازار سهام در همان روز به ارزش جاری بازار سهام در روز مبداء که در سال ۱۳۶۹ بوده و ارزش جاری بازار سهام در روز مبدا عدد ۱۰۰ تصویب شده است.

نحوه محاسبه ارزش جاری بازار سهام در فرمول شاخص کل

همانطور که متوجه شدید ارزش جاری همهی سهمهای بازار بورس در محاسبه شاخص کل تاثیرگذار است. اما سوال اینجاست که این ارزش جاری چگونه محاسبه میشود؟ ارزش جاری هر شرکت پذیرفته شده در سازمان بورس اوراق بهادار، از ضرب تعداد سهام هر شرکت در قیمت سهام در لحظه و ارزش جاری بازار نیز طبیعتا از حاصل جمع ارزش جاری شرکتهای پذیرفته شده به دست میآید.

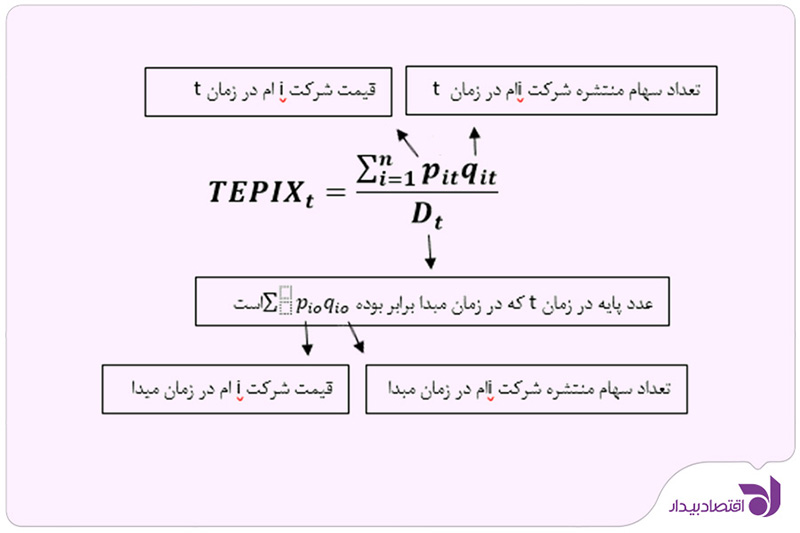

بنابراین فرمول محاسبه شاخص کل بورس با جزییات بیشتر به شرح زیر است. گفتنی است که در این فرمول زمان t، همان روز و زمانی است که در حال محاسبه شاخص کل هستید.

همانگونه که از فرمول مشخص است، تعداد سهام منتشره شرکتها معیار وزندهی در این شاخص است که این امر منجر به تأثیر بیشتر شرکتهای بزرگ در شاخص میشود و این دقیقا نکتهای است که پیش از این در محاسبه جزئیات فرمول شاخص کل اشاره کردیم که باید به آن دقت کرد.

مقایسه میزان تاثیرگذاری سهام های بزرگ و کوچک در شاخص کل

همانطور که در فرمول مشاهده کردید نحوه محاسبه شاخص، یک میانگینگیری ساده نیست و شدت تاثیرگذاری آن شرکت در شاخص به تعداد سهامی که آن شرکت دارد، بستگی دارد.

به عبارتی سادهتر، هر چه شرکت بزرگتر باشد تاثیرگذاری آن بر شاخص افزایش مییابد. در تاریخ 1400/9/20، سهم فولاد مبارکه اصفهان، قیمتی در حدود ۱۰۴۶۰ ریال دارد و دارای 293 میلیارد برگ سهم است. از حاصل ضرب این ۲ عدد ارزش جاری نماد فولاد معین میگردد.

حال سهم کوچک ثزاگرس را در نظر بگیرید. قیمت و تعداد برگ سهم این نماد به ترتیب ۳۳۵۱۴ ریال و ۶۶ میلیون عدد است. با مقایسه ارزش جاری هر ۲ نماد با یکدیگر، متوجه خواهید شد که وزن و ارزش جاری فولاد ۱۳ برابر ارزش جاری نماد ثزاگرس است و در نتیجه مثبت و منفی بودن نماد فولاد و دیگر نمادهای بزرگ بازار در تعیین روند کلی شاخص به نسبت سهمهایی با بازار کوچک، بسیار تاثیرگذارتر است.

بروزرسانی و تغییرات فرمول شاخص کل

در سال ۱۳۷۷ در فرمول شاخص کل شاهد تغییراتی بودیم اما اساس و پایه محاسبه شاخص بدون تغییر ماند. تنها تغییر اعمال شده در فرمول در شیوه تعدیل سهم است. بهزبانی ساده از سال ۱۳۷۷ شاخص کل بازار علاوه بر حالات تعدیل قیمت، درصورت پرداخت سود نقدی نیز تعدیل میشود تا تاثیری بر شاخص نگذارد.

مثال تغییرات شاخص کل بورس

با توجه به نحوه محاسبه شاخص کل، سهمی که به مجمع رفته و سود تقسیم میکند، تعدیل میشود. برای مثال نماد شکلر که در تاریخ ۱۴ اردیبهشت مبلغ ۱۱۰۰ ریال را به صورت نقدی بین سهامداران خود تقسیم کرد، در روز بازگشایی تعدیل شد و به میزان تفاوت قیمت بازگشایی با قیمت بسته شدن سهم و بدون در نظر گرفتن میزان سود تقسیم شده، در شاخص کل تاثیر گذاشت.

جمع بندی

در جواب به سوال شاخص کل بورس چیست و چرا اهمیت دارد، باید گفت که شاخص کل بازار بورس تهران در حقیقت متر و ابزاری برای ارزیابی شرایط کلی بازار بورس میباشد و حاوی عددی است که آن عدد، برای شما سهامداران و سرمایهگذاران بازار بورس، اهمیت بسیار زیادی دارد.

اهمیت شاخص بهگونهای است که در این مقاله از سری مقالات آموزشی کارگزاری بیدار، به چگونگی محاسبهی آن پرداختیم تا با این موضوع مهم آشنا شوید.