مدیریت ریسک به زبان ساده، در بازاری که دارای ریسکهای دائمی میباشد از مهمترین اصول معاملهگری است. ذات بازارهای مالی با ریسک آمیخته شده، بهگونهای که بسیاری از افراد هرگز به فکر سرمایهگذاری در این بازارها نمیافتند. این افراد ترجیح میدهند پول خود را در سپردههای بانکی یا سایر داراییهای امن نگهداری کنند و از ریسک پرهیز کنند.

اما وقتی با مفهوم ریسک آشنا میشویم، بیش از پیش ریسک میکنیم و از مفهوم عامیانهتر و منفی ریسک که غالباً به معنی ضرر و خطر است دور میشویم. در این مطلب قصد داریم تا با مفهوم ریسک و انواع آن آشنا شویم و سپس به موضوع مدیریت ریسک در بازار بورس بپردازیم و بررسی کنیم چگونه میتوان ریسکهای موجود در بازار را به حداقل برسانیم.

ریسک چیست و انواع ریسک کدام است؟

ریسک در حسابداری که در کتابهای مالی آورده شده به صورت زیر است: «به اختلاف بازده مورد انتظار فرد از سرمایهگذاری و بازده واقعی کسب شده، ریسک میگویند.»

ریسک در بازار بورس را میتوان به طور کلی در 2 دسته تعریف کرد و انواع دیگر ریسکها، زیرمجموعهی این دو ریسک هستند. هنگامی که از ریسک صحبت میکنیم، منظور ریسک سیستماتیک و غیر سیستماتیک است.

1- ریسک سیستماتیک

ریسک سیستماتیک ناشی از کل سیستم است، به این معنی که وقوع حوادث سیاسی و اقتصادی میتواند بازار را با ریسک مواجه کند. ریسک سیستماتیک کل بازار را درگیر میکند و تفاوتی میان سهام ارزنده و غیر ارزنده وجود ندارد.

مثال این ریسک که بسیار برای بازار سرمایه ملموس است، ترور سردار قاسم سلیمانی در دی 1398 بود که در پی این اتفاق دلخراش تمام بازار بورس به مدت یک هفته در صف فروش قفل شده بود. مثال جهانی ریسک سیستماتیک شیوع ویروس کرونا و سقوط بازارهای مالی جهانی و کریپتوکارنسیها در ماههای نخست سال 2020 میلادی بود.

ریسک سیستماتیک غیر قابل حذف و مدیریت آن از توانایی سرمایهگذاران خارج میباشد، از این رو به ریسک غیر قابل اجتناب نیز معروف است.

انواع ریسک سیستماتیک

- ریسک نرخ بهره

- ریسک تورم در اقتصاد

- ریسک سیاسی کشور

- ریسک نوسانات نرخ ارز

- ریسک تجاری (محدودیتهای ناشی از قوانین منع کننده و یا تحریم)

2- ریسک غیر سیستماتیک

ریسک غیرسیستماتیک دسته دوم از انواع ریسک است. در ریسک غیر سیستماتیک برخلاف ریسک سیستماتیک، تنها بخشی از بازار و یا حتی یک یا چند شرکت تحت تأثیر قرار میگیرند.

ریسک غیر سیستماتیک ناشی از مشکلات درون شرکت میباشد و به عبارتی ریشه ریسک به عوامل داخلی شرکت بر میگردد. در مواردی کلیتر، یک صنعت خاص را درگیر میکند. این نوع ریسک را میتوان با اتخاذ تدابیری حذف کرد و ریسک کل را به حداقل رساند. برای مثال ضعف مدیریت شرکت در استفاده بهینه از منابع میتواند باعث بالا رفتن هزینهها و در نتیجه کاهش سود شرکت شود. این نوع ریسک صرفاً مربوط به شرکت است و تأثیر منفی بر سایر شرکتها نمیگذارد. از آنجایی که این ریسک قابل حذف است، به آن ریسک قابل اجتناب نیز اطلاق میشود. در مباحث مدیریت ریسک هدف به حداقل رساندن این ریسک و حتی صفر کردن آن است، زیرا کنترل ریسک سیستماتیک از توان ما خارج میباشد.

انواع ریسکهای غیر سیستماتیک

- ریسک عملیاتی شرکت

- ریسک قانونی (تغییر قوانین مربوط به حوزه فعالیت شرکت)

- ریسک اعتباری

- ریسک خرید مواد اولیه (شرکتهایی که مواد اولیه آنها وارداتی است)

در جدول پایین میتوانید جمعبندی مطالب ذکر شده را مشاهده کنید.

مدیریت ریسک چیست؟

در مدیریت ریسک ما ابتدا باید بتوانیم ریسکهای موجود در شرکت و در مرحلهی بالاتر ریسکهای موجود در بازارهای گوناگون را شناسایی کنیم.

نقل قولی از وارن بافت وجود دارد که بیان میکند: «ریسک زمانی اتفاق میافتد که شما ندانید در حال انجام چه کاری هستید.» با موشکافی این جمله میتوان نتیجه گرفت اگر ما از خطرات پیش رو آگاه باشیم و ریسکها را شناسایی کنیم، دیگر آن ریسک نمیتواند سرمایه ما را تهدید کند.

علاوه بر آگاهی از ریسکها، هدف ما به حداقل رساندن ریسکهای موجود در سبد داراییهایمان است. زمانی که اطلاعات کافی در خصوص فعالیتهای شرکت و صنعت موردنظر داشته باشیم، پس میتوانیم فرصتها و تهدیدهای موجود را لیست کنیم و در صورت بروز خطر جدی، تصمیم به خروج و فروش آن سهم بگیریم.

مدیریت ریسک مختص بازار سهام نیست و درخصوص تمام داراییهای سرمایه گذاری قابل اجرا است.

نقش مدیریت ریسک در سرمایه گذاری

جذابیتهای بازارهای مالی به خصوص بازار بورس، رویای ثروتمند شدن در یک شب را در ذهن افراد بسیاری به وجود میآورد. اما این هیجان و احساسات نه تنها سبب ثروتمند شدن آنها نمیگردد، بلکه آنچه اکنون دارند را نیز بر باد میدهد. آنچه که هنگام فعالیت در این بازارها اهمیت دارد این است که اشتباه کردن را بپذیریم و قبل از غرق شدن، از معامله خارج شویم.

داشتن استراتژی فردی جهت ساماندهی معاملات یکی از ضروریترین بخشهای مدیریت ریسک است. به نحوی که معاملهگر باید بداند در چه نقاطی وارد سهم میشود و چه زمانی تصمیم به خروج میگیرد. به همین دلیل است که جهت خروج از سهم 2 مفهوم حد سود و حد ضرر به وجود آمده است.

حد سود به این معنی است که معاملهگر میداند که به چه میزان سود باید رضایت بدهد و درگیر احساس حرص و طمع نشود و حد ضرر به معنی نقطهای میباشد که معاملهگر به اشتباه خود اعتراف میکند و با زیان مشخص و اندک نسبت به کل سرمایه خود اقدام به فروش سهم میکند.

تعادل در ریسک چگونه ایجاد میشود؟

زمانی ما میتوانیم در پذیرش ریسک به تعادل برسیم که ریسک غیر سیستماتیک را به حداقل ممکن برسانیم و این کار با ایجاد سبد سرمایهگذاری متشکل از سهمهای گوناگون امکان پذیر است. ما باید سبد سهام خود را بررسی کنیم و ریسکهای آن را شناسایی کنیم. پس از شناسایی و شناخت ریسکهای موجود آنها را یادداشت میکنیم و به بررسی بیشتر میپردازیم.

بهتر است تا جایی که امکان دارد از وجود ریسکهای مشابه در سبد سهام پرهیز کنیم. برای مثال اگر سهام شرکتی را خریداری کردهایم که دارای ریسک تامین مواد اولیه خود است، شرکت دیگری با همین ریسک در سبد خود نداشته باشیم.

در ادامه میتوانیم جهت پوشش ریسک شرکت قبلی، سهام شرکتی را خریداری کنیم که افزایش نرخ ارز در سودآوری شرکت تاثیر مثبت داشته باشد (خرید سهام شرکتهای صادرات محور).

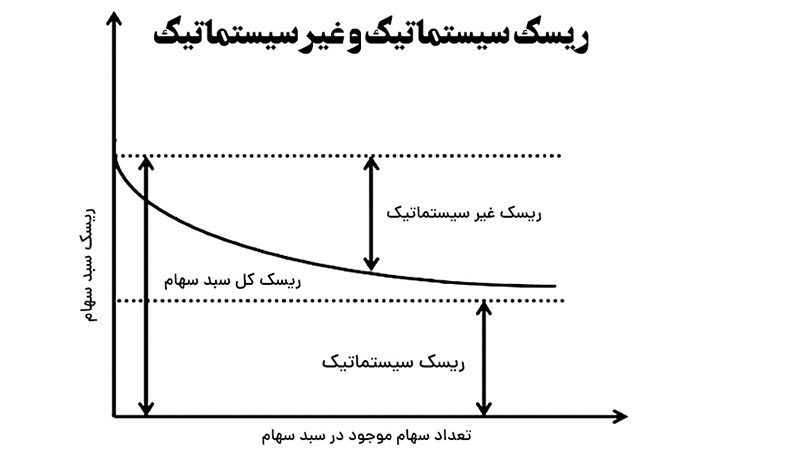

زمانی که ما ریسک غیر سیستماتیک (ریسک قابل اجتناب) را از سبد دارایی خود حذف کردیم، کل ریسک موجود در سبد ناشی از وجود ریسک سیستماتیک (ریسک غیر قابل اجتناب) است. این حالت کم ریسکترین حالت ممکن در بازار سهام است که با تنوع بخشی و تشکیل سبد سهام بوجود میآید. در تصویر زیر این توضیحات به صورت نمودار نمایش داده شده است.

نقش تشکیل سبد سرمایه گذاری در کاهش ریسک چیست؟

همانگونه که پیشتر اشاره کردیم، با تنوع بخشی به سبد سرمایهگذاری میتوان ریسک غیر سیستماتیک را حذف کرد و میزان ریسک کل سبد را به حداقل ممکن رساند. اما چگونه میتوانیم سبدی تشکیل دهیم که چنین ویژگی را داشته باشد؟

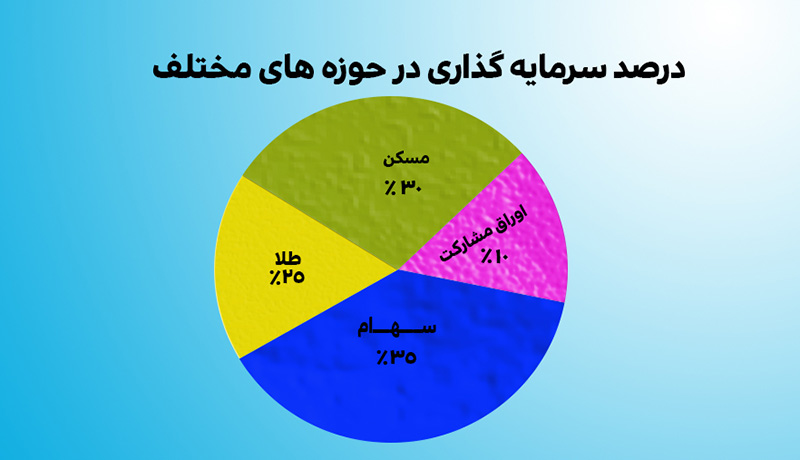

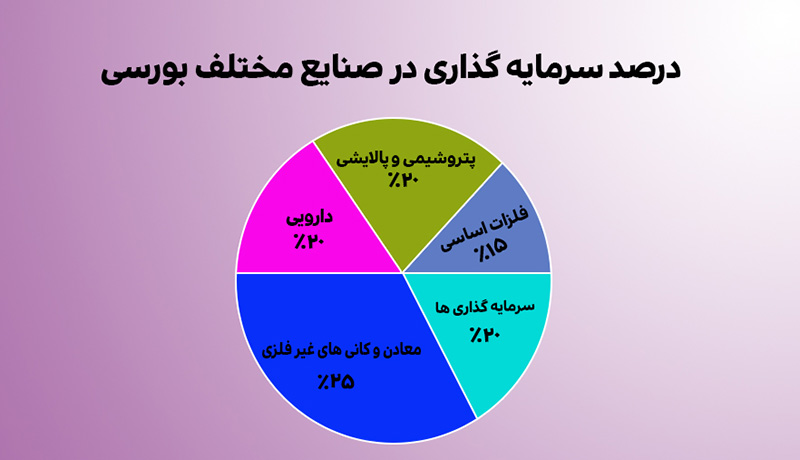

در نمودارهای دایرهای زیر سعی شده است تا مثال مناسبی را برای شما نمایش دهیم. البته در موقعیتهای زمانی گوناگون، با توجه به شرایط موجود، درصد داراییها متفاوت است و این مثال صرفاً جنبه آموزشی دارد.

توصیههای کاربردی به سهامداران در خصوص مدیریت ریسک سرمایه گذاری

در کتابهای مدیریت مالی مباحث مدیریت ریسک مالی بحثی پیچیده و آماری است به حدی که بسیاری از شرکتهای سرمایه گذاری نیز از این دستورالعملها پیروی نمیکنند. اما مباحث کاربردی در بورس و آنچه که در عمل اتفاق میافتد، آن چیزی است که اهمیت دارد. در ادامه توصیههای کاربردی در خصوص مدیریت ریسک در بازار بورس ارائه میدهیم.

تنوع بخشی سرمایهگذاری در حوزههای مختلف

حوزههای متفاوت سرمایهگذاری، با توجه به سیکل رکود و رونق میتوانند جذاب باشند. برای مثال زمانی که یک ریسک جهانی اتفاق میافتد طلا به عنوان یک دارایی امن با افزایش قیمت مواجه میشود پس میتوان درصد آن را در سبد افزایش داد.

یک سرمایه گذار موفق در خصوص حوزههای متفاوت سرمایه گذاری این بررسیها را انجام میدهد. در مواردی هر 6 ماه یکبار و گاها ابتدای هر سال، درصد داراییها در سبد شخصیاش را تعیین میکند.

تنوع بخشی سرمایه گذاری در بازار سهام

با توجه به گستردگی صنایع و شرکتهای پذیرش شده در بازار سرمایه، برای کاهش ریسک بهتر است تا از صنایع مختلف بتوانیم بهترین سهمها را خریداری کنیم و تمام سرمایه خود را بر روی یک شرکت ریسک نکنیم.

همچنین تشکیل سبد سهامی که از دیدگاه مدت سرمایه گذاری (کوتاه مدت، میان مدت، بلندمدت) نیز تنوع دارد، بسیار نقش موثری دارد.

جمعبندی

همواره برای فعالیت در بازار سرمایه یک اصل ثابت وجود داشته که به اصل اول سرمایهگذاری نیز معروف است و آن اصل حفظ سرمایه است.

به این معنی که شما قبل از آنکه به دنبال کسب سود باشید، باید سعی کنید از ضرر جلوگیری کنید. از این رو یادگیری و استفاده از مدیریت ریسک و مدیریت سرمایه برای فعالیت در بازار سرمایه ضروری میباشد.