اگر پای صحبت افرادی بنشینید که در دنیای بورس موفق بودهاند، بدون شک یکی از دلایل موفقیت خود را داشتن آگاهی در زمینه تابلوخوانی اعلام میکنند. احتمالا بسیاری از افرادی که اطلاعات زیادی از دنیای بورس ندارند، نمیدانند تابلوخوانی چیست و چه روشی دارد. تابلوخوانی یکی از مفاهیم بسیار اساسی در دنیای بورس است که بدون داشتن آگاهی از آن بدون شک امکان موفقیت نزدیک به صفر است. اگر سری به اینترنت بزنید و در آن جستجو کنید، احتمالا منابع مختلفی پیدا میکنید که به صورت کوتاه در مورد بخشهای مختلف تابلوخوانی بحث کردهاند.

با توجه به اهمیت آموزش تابلوخوانی پیشرفته، در این مقاله از سری مقالات آموزشی کارگزاری بیدار میخواهیم مباحث آموزش صفر تا صد تابلوخوانی را به شما ارائه دهیم. با ما همراه باشید.

تابلوخوانی چیست؟

تابلوخوانی به زبان ساده، بررسی اولیه اطلاعات معاملاتی یک شرکت و عملکرد آن در بازار سهام است. تابلوخوانی در کنار تحلیل تکنیکال و تحلیل بنیادی، دید خوبی در خصوص آینده سهم در اختیار سرمایهگذار قرار میدهد.

هدف سهامداران از تابلوخوانی بررسی وضعیت معاملات گذشته، حال سهم و در نهایت پیشبینی وضعیت آینده آن است. به طور کلی، تابلوخوانی یکی از مهمترین روشهای تحلیل اساسی در بازار سهام است و به کمک آن، سرمایهگذاران و معاملهگران میتوانند تصمیمات خود را بر اساس اطلاعات دقیقتری اتخاذ کنند.

در واقع استفاده از تابلو باعث میشود که معاملهگران درصد عظیمی از اطلاعات در داخل دنیای بورس را در مورد معاملات کوتاه مدت، میان مدت و بلند مدت مطلع شوند. داشتن آگاهی نسبت به نحوه تابلوخوانی همچنین باعث میشود که سود افزایش یافته و از فرصتهای ایجاد شده در بورس استفاده شود.

ورود به سایت تابلوخوانی

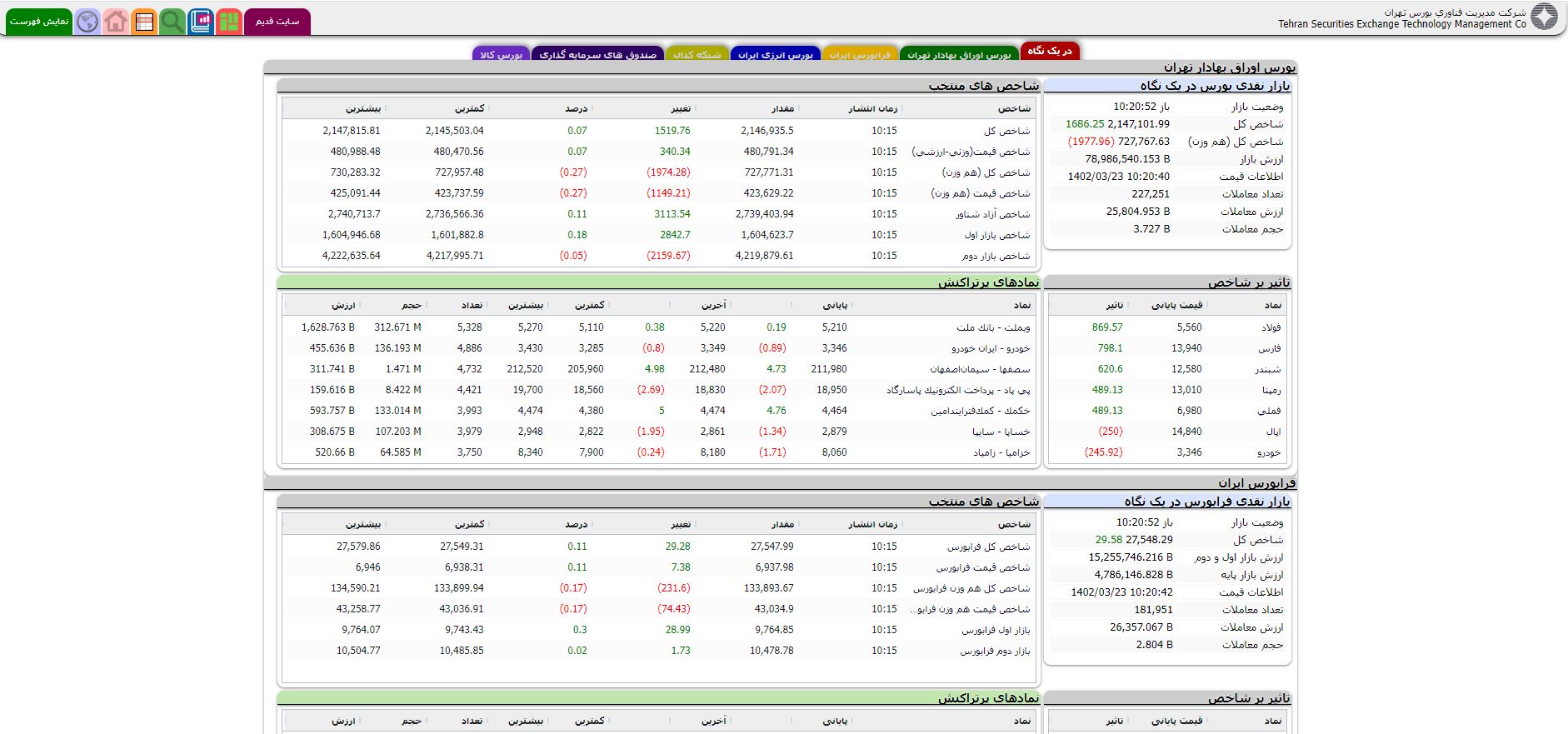

شركت مديريت فناوری بورس تهران سایتی به نشانی tsetmc.com با هدف دسترسی سهامداران به اطلاعات معاملاتی روزانه هر سهم طراحی کرده است.

برای دسترسی به تابلوی هر نماد، کافی است که نماد مدنظر را در این سایت جستوجو کنید. در ساعات معاملاتی اطلاعاتی همچون قیمت آخرین معامله، قیمت پایانی، تعداد خریداران و فروشندگان حقوقی و حقیقی، حجم معاملات و ... به طور آنلاین نمایش داده میشود.

در شکل پایین، تابلوی نماد صندوق ارزش آفرین بیدار را مشاهده کنید.

اصطلاحات تابلوخوانی

در این بخش، قصد داریم که معروفترین اصطلاحات تابلوخوانی را به شما توضیح دهیم.

بهترین خریدار: بهترین خریدار کسی است که به بالاترین قیمت، سهم را خریداری میکند. شخصی که بالاترین قیمت را ثبت کرده باشد، در تابلو نخستین سفارش نمایش داده میشود.

بهترین فروشنده: بهترین فروشنده کسی است سهم را به پایینترین قیمت میفروشد. قیمت پایینترین فروشنده در نخستین سفارش تابلو نمایش داده میگردد.

قیمت پایانی: قیمت پایانی به صورت مبلغ و درصد در هر نماد بطور جداگانه محاسبه و منتشر میشود. این قیمت، مبنای دامنه نوسان قیمت در جلسه معاملاتی بعد است.

آخرین قیمت: قیمتی است که خریدار و فروشنده با هم به توافق رسیدند. از آنجایی که اطلاعات معاملات به صورت لحظهای است، آخرین قیمت به صورت لحظهای نمایش داده میشود.

حجم مبنا: تعداد اوراق بهادار از یک نوع است که هر روز باید مورد دادوستد قرار گیرد تا کل درصد تغییر آن روز، در تعیین قیمت روز بعد ملاک باشد. حجم مبنا به بیان سادهتر، حداقل تعداد سهمی است که باید مورد معامله قرار گیرد تا سهم در دامنه نوسان کامل رشد کند یا کاهش یابد.

میانگین حجم ماه: میانگین حجم معاملات انجام شده در طی یک ماه را میانگین حجم ماه میگویند. زمانی که یک سهم به حمایت و مقاومت خود نزدیک میشود، میانگین حجم ماه آن افزایش مییابد.

بازه روز: در تابلوی هر نماد بازه روز، هفته و سال آمده است. بازه روز نشاندهنده حداقل و حداکثر میزان قیمتی است که در یک روز امکان نوسان دارد. در بازه هفته و سال نیز بازه حداقل و حداکثر قیمت بیان میشود.

حجم معاملات: در بازار سرمایه به صورت روزانه معاملاتی بین سرمایهگذاران انجام میشود و این معاملات، حجم را شکل میدهد. در واقع حجم معاملات در سهم تعداد سهام یا اوراق بهادار خرید و فروش شده در یک بازه زمانی خاص برای هر شرکت خاص است.

تعداد معاملات: همان طور که از نام تعداد معاملات مشخص است، اشاره به معاملاتی دارد که در یک بازه زمانی مشخص در یک شرکت انجام میشود.

ارزش معاملات: ارزش معاملات از حاصل ضرب حجم معاملات در قیمت پایانی بدست میآید. ارزش معاملات نشان دهنده میزان پولی است که بین خریداران و فروشندگان جا به جا میشود.

سهام شناور: هر سهم متشکل از سهامداران خرد و کلان است. به میزان سهامی که در اختیار سهامداران خرد قرار دارد، سهام شناور میگویند. هر قدر سهام شناور کمتر باشد، نوسانات آن کمتر و قابلاعتمادتر است. سهام شناوری شرکتهایی که بین 20 الی 30 درصد است، برای سرمایهگذاری مناسب میباشد.

eps: سود خالص نسبت به هر برگ سهم را EPS میگویند. یکی از فاکتورهای قابل بررسی در خصوص سودده بودن شرکت EPS است. در ارزشگذاری سهام از این فاکتور استفاده میکنند.

P/E : این نسبت از تقسیم قیمت بر سود پیشبینی شده (EPS) بدست میآید و نشاندهنده مدت زمان بازگشت سرمایه است.

NAV ابطال: قیمت ابطال، مبنای خالص پرداخت به سهامدار است. قیمت ابطال بر پایه خالص ارزش دارایی یا همان NAV با کسر هزینههای مربوط به معاملات محاسبه میشود.

تقاضای سهم: در مقابل فروشندگان سهم که عرضه را رقم میزنند افرادی هستند که مایل به خرید سهام به قیمتهای متفاوتی میباشند. قیمتهای تقاضا و عرضه معمولا به صورت واضح در تابلوها مشخص هستند و میتوانید در فرآیند تابلو خوانی آن را شناسایی کنید.

عرضه سهم: یکی از کلیدیترین مفاهیمی که در تابلوخوانی باید به آن توجه داشته باشید و کاربرد بسیار زیادی نیز دارد، عرضه سهام است. زمانی که سهامداران تصمیم به فروش سهام خود دارند عرضه اتفاق میافتد.

سهام شناور: سهام شناور آن بخش از سهام یک شرکت است که سهامداران آن آماده عرضه و فروش سهم هستند و هر کسی میتواند بخشی از سهام آنها را خریداری کند. این مسئله تاثیر زیادی بر قیمت سهام دارد.

سابقه معاملات: یکی دیگر از بخشهای مهمی که در سایت قابل مشاهده است، بخش سابقه معاملات است. این بخش، معاملات روزهای قبل را به تفکیک مولفههای مختلفی مانند حجم معاملات، تعداد معاملات، قیمت اولین معامله، قیمت آخرین معامله، قیمت پایانی و غیره نشان میدهد.

ورود و خروج پول: زمانی که پول توسط سهامداران عمده و بازیگران اصلی، از یک سهم خارج یا وارد میشوند، به اصطلاح ورود و خروج پول رخ داده است.

پول هوشمند: پول هوشمند پولی است که در اختیار سرمایهگذاران قرار دارد و با تزریق آن به بازار، قیمت دچار تغییرات اساسی میشود.

معاملات بلوکی: معامله بلوکی زمانی انجام میشود که ارزش معامله بیش از دو میلیارد تومان (یا بیش از ۵۰ برابر محدودیت سفارش هر سهم در یک روز کاری باشد) است. این معاملات به شکل درصدی بوده و معمولا بازیگران مسلط بر بازار و آنهایی که سرمایه بسیار بالایی دارند این نوع معامله را انجام میدهند. گاهی این افراد معاملات بلوکی خود را به شکل شکسته شده و در بازههای زمانی مختلف انجام میشوند تا بازیگران دیگر در بازار متوجه معاملات آنها نشوند و به این معاملات ضربه نزنند. محدوده قیمتی معامله بلوکی همان محدوده مجاز سهم بوده و در ساعت ۹ تا ۱۲ صبح انجام میشود.

شخص حقیقی: شخص حقیقی به کسی گفته میشود که به صورت شخصی و برای منافع خود وارد بازار شده است. این افراد معمولا تاثیر زیادی در قیمت کلی بازار ندارند و حجم معاملات آنها کم است. اما مواردی نیز وجود دارد که یک شخص حقیقی میتواند به صورت کلی قاعده یک بازار را به هم بریزد. این فرد میتواند سهام خود را به حقوقی سهم که جز سهامداران اصلی است بفروشد که به آن تبادل سهم حقیقی به حقوقی گفته میشود و یکی از معاملات پرکاربرد محسوب میشود.

شخص حقوقی: شخص حقوقی در واقع سهامدارانی هستند که به شکل شرکتها وارد بازار میشوند و منافع جمعی دارند. این افراد بیش از ۸۰ درصد ارزش روز بازار سرمایه را در اختیار دارند و با منابع هنگفت مالی خود نقش اساسی در تعیین قیمت سهام ایفا میکنند. معمولا اشخاص حقیقی نمیتوانند در رقابت با شخص حقوقی سیاست بازار را تعیین کنند. اما میتوانند با بازی خوانی آنها استفادههای فراوانی ببرند. به تبادل سهم بین شخص حقوقی و شخص حقیقی، تبادل حقوقی به حقیقی نیز میگویند.

کد به کد: یکی از راههای شناسایی معاملات کد به کد، بررسی حجم و قیمت معاملات است. زمانی که معامله با قیمت و حجم زیاد در یک زمان صورت میگیرد، به احتمال زیاد کد به کد صورت گرفته است. فروش کد حقیقی به حقوقی نشانه منفی و فروش کد حقوقی به کد حقیقی نشانه مثبت است.

فیلترنویسی و کاربرد آن در تابلوخوانی

وقتی که بورسها رشد میکنند و تحلیل دادههای آنها بسیار دشوار و زمانبر میشود، راه حلی که به ذهن همه میرسد، استفاده از کامپیوتر برای استخراج دادههای مربوطه از داخل تابلوها است. استفاده از کامپیوتر باعث میشود که تناقضهای زیادی در نتایج ایجاد شود و انسان را به تصمیمگیری اشتباه بیاندازد.

اگر به سایت بازار بورس مراجعه کنید، میتوانید گزینه فیلترنویسی را در صفحه اول ببینید. گزینه «فیلتر» در بخش دیده بان سایت بازار وجود دارد و شما میتوانید با کلیک بر آن شبه کدها یا اسکریپتهایی که دارای یکسری عملگرها و فیلدهای از قبل آماده شده (توسط شرکت مدیریت فناوری بورس تهران) را ببینید و بخشی از نیازهای سفارشی کردن اطلاعات برای تابلوخوانی را از طریق آن پاسخ بدهید.

کاربرد فیلترنویسی در بورس و تابلوخوانی بسیار زیاد است. شما میتوانید بسیاری از دستهبندیها و فیلدهای موردنیاز خود را انتخاب و اطلاعات را به صورت سفارشی شده دریافت کنید.

همچنین اطلاعات فاندامنتال یا تکنیکال را میتوانید از این طریق تسریع و تجمیع کنید و استراتژیهای مختلف را به وسیله فیلترنویسی رصد کنید. این کار باعث میشود که سرعت اجرا بسیار بالاتر برود. محیط فیلترنویسی نیز در سایت بورس ایران بسیار ساده است و از استفاده از مولفههای گیج کننده در آن صرف نظر شده است. البته باید توجه داشته باشید که استفاده از فیلتر باعث میشود که محدودیت زمانی خاصی روی اطلاعات اعمال شود و فقط میتوانید اطلاعات 21 روز گذشته را استخراج کنید.

انواع وضعیت نماد

وضعیت هر سهم در هر جلسه معاملاتی میتواند به صورت مجاز، مجاز محفوظ، مجاز-متوقف، ممنوع و ممنوع -متوقف باشد که در سایت Tsetmc.com اعلام میشود. در ادامه به معرفی هر وضعیت میپردازیم.

مجاز: در این حالت معاملات به صورت عادی در سهم انجام میشود.

مجاز - محفوظ: هنگامی که نماد پس از گذشت مدتی از بسته بودن در حال بازگشایی است در وضعیت «مجاز – محفوظ» قرار میگیرد. در این حالت ارسال سفارش در نماد قابل انجام است ولی معاملهای صورت نمیگیرد. بلافاصله پس از مجاز شدن، سفارشات قابل معامله است.

مجاز – متوقف: در این وضعیت نماد غیرقابل معامله است. در این حالت به صورت مقطعی سفارشگیری صورت نمیگیرد.

ممنوع: در این وضعیت نماد بسته است و سهم قابل معامله نیست اما بزودی به حالت مجاز تغییر وضعیت خواهد داد. هر سهم به دلایل مختلف همچون مجمع عمومی، مجمع فوق العاده، افشای اطلاعات با اهمیت و ... متوقف میشود.

ممنوع-متوقف: در این وضعیت سهم برای مدت بیش از یک روز بسته است و قابل معامله نیست. زمان بازگشتی سهم در این وضعیت مشخص نیست.

الگوی ساعت

حال که با اصطلاحات تابلوخوانی در بورس آشنا شدهاید، به معرفی الگوی ساعت میپردازیم. الگوی ساعت زمانی شکل میگیرد که قیمت آخرین معامله از قیمت پایانی بیشتر باشد.

در این الگو اختلاف قیمت آخرین معامله و قیمت پایانی حدوداً 2 درصد است. اگر آخرین معامله از قیمت پایانی حدود 2 درصد بالاتر باشد، 80 درصد احتمال میدهیم که فردا سهم مثبت است. اگر این اختلاف 3 درصد به بالا باشد، به احتمال زیاد فردا صف خرید است.

برعکس این امر هم رخ میدهد یعنی قیمت آخرین معامله از قیمت پایانی کمتر باشد. در این صورت اگر پایینتر از 2 درصد باشد، احتمال میدهیم فردا سهم منفی است. همچنین اگر آخرین معامله بیش از 3 درصد پایینتر از قیمت پایانی باشد، به احتمال زیاد فردا صف فروش تشکیل میشود.

الگوی ساعت به زبان سادهتر زمانی رخ میدهد که قیمت در ابتدای ساعات معامله کاهشی بوده ولی در میانه روز شروع به افزایش میکند. در پایین تصویر شکل گیری الگوی ساعت در نماد «ارزش» را مشاهده میکنید. این الگو نشانه خوبی برای سهامداران است.

مقایسه قدرت خریدار به فروشنده

یکی از تکنیکهای رایج در تابلوخوانی، تعیین قدرت خریدار و فروشنده است. اگر خریدار هستید زمانی سهم را بخرید که قدرت در دست خریداران باشد.

در این قسمت باید حواسمان به خرید و فروش حقوقی باشد. شاید برایتان سوال پیش بیاد که چه زمانی قدرت خریداران بیشتر است. در پاسخ این سوال باید بگوییم در دو حالت خرید و فروش حقوقی میتوان دریافت که قدرت خریداران بیشتر است. این دو حالت شامل، خرید و فروش حقوقی بیش از 15 درصد است. فروش حقوقی بیش از 15 درصد سینگال قویتری است.

روش اصولیتر برای تعیین قدرت خریدار و فروشنده، بدست آوردن سرانه خرید و فروش است. سرانه خرید از تقسیم حجم خرید حقیقی بر تعداد آن و سرانه فروش از تقسیم حجم فروش حقیقی بر تعداد آن بدست میآید. حاصل سرانه خرید را تقسیم بر حاصل سرانه فروش میکنیم. اگر عدد بدست آمده بیشتر از یک باشد، قدرت دست خریداران حقیقی و اگر عدد بدست آمده کمتر از یک باشد قدرت دست فروشندگان حقیقی است.

در تابلوی صندوق سهامی ارزش، قدرت خریدار و فروشنده را بررسی میکنیم. تعداد خریدار حقیقی 93 و فروشنده 89 در یک روز معاملاتی بوده است. از روش زیر قدرت خریدار و فروشنده را بدست میآوریم.

سرانه خرید: حجم خرید حقیقی/ تعداد ----------------- سرانه خرید: 0.015

سرانه فروش: حجم فروش حقیقی / تعداد -------------- سرانه فروش: 6380

حاصل تقسیم سرانه خرید بر سرانه فروش، 2.35 است. با توجه به توضیحات ارائه شده، قدرت دست خریداران است.

ورود و خروج پول حقیقی با روش تابلوخوانی

برای بدست آوردن اطلاعات ورود و خروج پول حقیقی از طریق تابلوخوانی از دو روش زیر استفاده میکنیم.

روش اول: قیمت پایانی ضرب در حجم فروش حقیقی کرده و حاصل آن را از حجم خرید حقیقی کسر میکنیم. اگر حاصل بدست آمده منفی باشد نشان دهنده خروج پول حقیقی است و در صورتی که مثبت بود، نشان دهنده ورود پول حقیقی است.

روش دوم: قیمت پایانی را ضرب در تغییر مالکیت حقوقی به حقیقی میکنیم. در صورتی که پاسخ مثبت باشد، نشان دهنده ورود پول حقیقی و در صورت منفی بودن، نشان دهنده خروج پول حقیقی است.

اردر ترس و اردر حمایت چیست؟

اردر یا سفارش ترس را نیز نمیتوانید به شکل واضح در داخل جدولهای اطلاعاتی ارائه شده در سایت Tsetmc مورد بررسی قرار بدهید ولی شناسایی آن کار دشواری نیست. از آن جایی که بازار سهام و بورس نوعی بازی و مبارزه بین بازیگران است، برخی از آنها سعی میکنند با انجام سفارش ترس سهمها را جمع کنند. برای این کار، بازیگری که قصد انجام اردر یا سفارش ترس را دارد، ابتدا مقداری سهم از فروشندگان عادی جمع میکند.

سپس برای جمع آوری بیشتر، شروع به انجام اردر در بازار میکند. سهامدار عادی که از اهداف بازیگر آگاه نیست، احساس میکند که فروشندگان سهم بیشتر شدهاند و همینجا گول میخورد و به اشتباه تصور میکند که سهم قصد سقوط دارد و ارزش آن به زودی کاهش مییابد. در نتیجه سهامدار میترسد و شروع به فروش سهام خود میکند.

به عنوان مثال، اردر ترس فروش در ردیف دوم با کمترین قیمت گذاشته میشود و با رسیدن قیمت به آن عدد، اردر اصلاح شده و در قیمت پایینتر ثبت میشود. زمانی که سهامداران از رشد قیمت ناامید میشوند، در کف قیمت سهام خود را به فروش میرسانند.

در مقابل اردر ترس، اردر حمایت است. در این نوع سفارشات سهامداران با گذاشتن اردرهایی در سقف قیمت سعی در با ارزش جلوه دادن سهام دارند. این افراد سهم خود را در بالاترین قیمت به دیگران میفروشند.

جمعبندی

ما در این مطلب نگاهی به تابلوخوانی انداختیم و دیدیم که چقدر در ورود به بازار بورس اهمیت دارد. همچنین آموختیم که چه مولفههایی در تابلوخوانی مهم هستند و بسیاری از اصطلاحات کلیدی آموزش رایگان تابلو خوانی را مورد بررسی قرار دادیم. داشتن درک درست از تابلوخوانی پیشرفته یا حتی تابلوخوانی مقدماتی و ابتدایی، کلید موفقیت در بورس است. با این حال، نباید بدون داشتن دانش وارد این بازار شوید.