الگوی پرچم (Flag Pattern) از پرکاربردترین الگوها در تحلیل تکنیکال است. در پاسخ سوال فلگ چیست به زبان سادهتر باید بگویم، این الگو در بورس جزو الگوهای ادامه دهنده میباشد.

الگوی ادامهدهنده بدین معناست که نمودار قیمت، بعد از ایجاد پرچم، روند قبلی خود را از سر میگیرد. اگر روند نمودار قیمت صعودی است، به روند صعودی خود و اگر نزولی است به روند نزولی خود ادامه خواهد داد. الگوی پرچم اغلب پس از رشد یا اصلاح قیمت شدید تشکیل میشود. در این مقاله با الگوی پرچم، انواع آن و نحوه معامله با الگو پرچم آشنا خواهید شد.

اجزای الگوی پرچم

الگوی پرچم (Flag) از 2 بخش تشکیل شده است:

میله پرچم: به روند حرکتی شارپ و تیز، پیش از ناحیهی پرچم، میله گفته میشود که وابسته به صعودی و نزولی بودن روند همراه با شکستن مقاوت یا حمایت است.

بدنه پرچم: محدودهای است که قیمت در آن محدوده، روندی اصلاحی دارد و انرژی لازم برای حرکت بعدی را جذب میکند. قسمت بدنه پرچم میتواند شکلهای گوناگونی داشته باشد.

فاکتوری که باعث اعتباردهی به الگوی پرچم میشود و آن را قابل اعتماد میکند، حرکت شارپی قیمت است. هنگامی که حرکت شارپی قیمت رخ ندهد، ورود به آن روند ریسک بالایی خواهد داشت. علاوه بر آن برای اعتبار دهی بیشتر به الگوی پرچم، حجم معاملات در حرکت شارپی اولیه نیز از اهمیت بسیاری برخوردار میباشد.

مدت زمان الگوی پرچم

الگوی پرچم در طی یک الی 12 هفته شکل میگیرد. اگر بیش از 12 هفته زمان برای شکلگیری آن سپری شود، این الگو به الگوی پرچم مستطیلی تبدیل میشود. به طور ایدهآل یک الگوی پرچم طی 4 هفته شکل میگیرد.

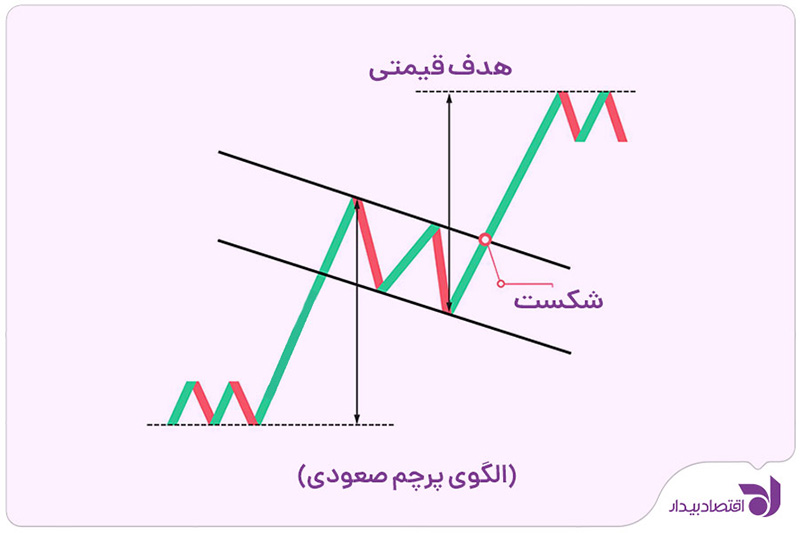

- نحوه هدفگذاری در الگوی پرچم

- ابتدا طول میله پرچم را اندازه گیری کنید.

- سپس به اندازه طول میله به نقطه شکست اضافه کنید. (در روند صعودی به سمت بالا و در روند نزولی به سمت پایین اضافه میکنیم)

انواع الگوی پرچم

الگو پرچم با توجه به شکل هندسی تشکیل شده بعد از حرکت شارپ صعودی یا نزولی، به 2 دسته عمده تقسیم میگردد.

الگوی پرچم مستطیلی (دارای دو سطح موازی)

در الگوی پرچم مستطیلی، روند اصلاحی سهم در قالب یک کانال مستطیلی صورت میگیرد که طول بالا و پایین مستطیل را میتوان محدوده حمایتی و مقاومتی دانست که در این بازه نوسان میکند و انرژی لازم برای ادامه حرکتی همجهت با میله را جذب میکند.

الگوی پرچم مثلثی

الگوی پرچم مثلثی به الگویی در تحلیل تکنیکال گفته میشود که سهم پس از حرکت نسبتا شارپ خود (که در قالب میله الگوی پرچم شناخته میشود) در یک مثلث شروع به نوسان قیمتی میکند. این مثلثهای ایجاد شده به مانند مثلثهای متقارن میباشند.

نحوه معامله در الگوی پرچم مستطیلی و مثلثی

باید به این نکته بسیار مهم توجه کرد که به هیچ عنوان در داخل خود الگوی پرچم مستطیلی یا مثلثی، نباید وارد معامله شد و باید منتظر شکست خط مقاوت یا حمایت ایجاد شده ماند و سپس دست به انتخاب پوزیشن خرید یا فروش زد.

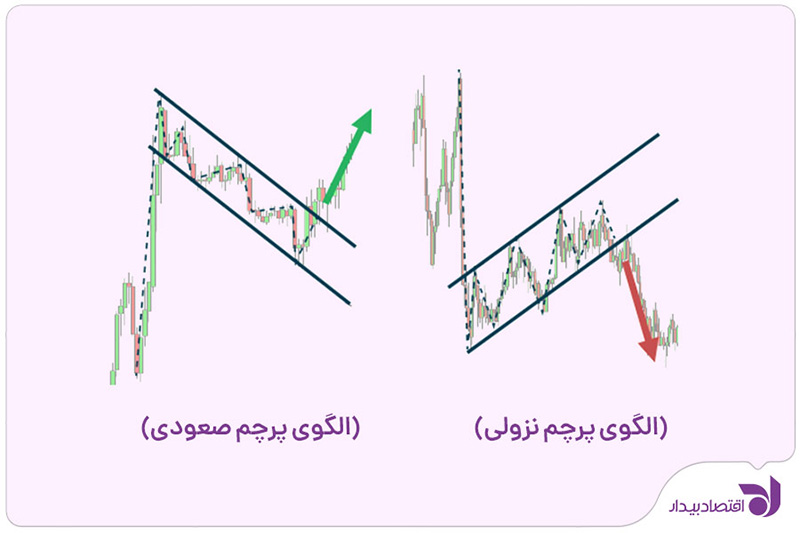

الگوی پرچم در روند صعودی و نزولی

در ادامه 2 حالت الگوی پرچم را مورد بررسی قرار میدهیم:

الگوی پرچم صعودی

همانطور که از نام این الگو مشخص میباشد، نشانگر این است که روند مثبت و صعودی شکل گرفته در قسمت میله این الگو بعد از کمی استراحت و تثبیت قیمت دوباره از سر گرفته خواهد شد. به زبانی دیگر بعد از جذب انرژی لازم، روندی هم جهت و هم اندازه با میلهی پرچم رخ خواهد داد. الگو پرچم صعودی میتواند مثلثی یا مستطیلی باشد.

پس از یک رشد شارپ، برخی از سهامداران، تصمیم به اتخاذ پوزیشن فروش میگیرند؛ همین امر باعث میشود قیمت برای مدتی در حالت تثبیت قرار بگیرد. پس از مدتی نوسان بین سقف و کف کانال به محض افزایش تقاضا و شکست خط مقاوتی ایجاد شده، روند صعودی سهم از سر گرفته خواهد شد. در این صورت نقاط کم ریسک خرید به صورت زیر خواهد بود:

بعد از شکست سقف پرچم

بعد از اتمام پولبک به سقف پرچم

الگوی پرچم نزولی

همانطور که از نام آن مشخص است، نشانگر روند منفی و ریزشی است و در قسمت میله این الگو، بعد از کمی استراحت و تثبیت قیمت این روند نزولی از سر گرفته خواهد شد. به زبانی دیگر پس از مدتی نوسان بین سقف و کف کانال، روند اصلاحی دقیقا هم اندازه با میله پرچم ایجاد خواهد شد. الگوی پرچم نزولی میتواند مثلثی یا مستطیلی باشد.

پس از یک ریزش شارپ، برخی از سهامداران، منتظر ادامه روند میمانند و برخی دیگر دست به فروش میزنند؛ همین امر باعث میشود قیمت برای مدتی در حالت تثبیت قرار بگیرد. پس از مدتی نوسان در بازه ای مشخص (مثلثی یا مستطیلی) به محض افزایش عرضه (فشار فروش) و شکست خط حمایتی ایجاد شده، روند ریزشی سهم به اندازه میله پرچم از سر گرفته خواهد شد. در این صورت نقاط کم ریسک به منظور خرید به صورت زیر خواهد بود:

بعد از شکست کف پرچم

بعد از اتمام پولبک به کف پرچم

تعیین حد ضرر در الگوی پرچم

عموما هنگام استفاده از الگوی پرچم، حد ضرر را به کمک کف الگوی پرچم میتوان مشخص کرد. به عبارتی دیگر هنگامی که کندلهای قیمتی در حال نوسان هستند و کف بدنه پرچم تشکیل میشود، در این صورت اگر کندلها از این کف عبور کنند، روند صعودی و مورد انتظار تغییر میکند و باید حد ضرر فعال شود.

همانطور که در تصویر بالا مشخص است، اگر کندلهای قیمتی الگو را شکست دهند و به سمت پایین حرکت کنند، حد ضرر فعال میگردد و معاملهگر پوزیشن فروش میگیرد.

الگوی پرچم برعکس چیست؟

الگوی پرچم برعکس، دارای یک میله و پرچم برعکس است. این الگو نیز یک الگوی ادامه دهنده است و میتواند نشان دهنده یک ریزش باشد.

فیلتر الگوی پرچم

در میان افراد از واژه فیلتر الگوی پرچم استفاده میشود ولی در واقع الگوی پرچم (Flag Patter) دارای فیلتر نمیباشد.

جمعبندی

الگوی پرچم از پرکاربردترین الگوهای ادامه دهنده در تحلیل تکنیکال است که تحلیلگران برای تشخیص روند پیشرو از آن استفاده میکنند. در این مقاله به بررسی جزییات الگوی پرچم و نحوه استفاده از آن پرداختیم.

به طور کلی در تحلیل تکنیکال هنگام استفاده از الگوهای پرچم بهتر است به اندیکاتورهای حجم و حرکات قیمتی نیز توجه شود تا تحلیل صورت گرفته قابل اعتمادتر و کم ریسکتر باشد.

میتوانید برای آشنایی با سایر الگوها و اندیکاتورها در تحلیل تکنیکال، مقالات موجود در سایت کارگزاری بیدار را مطالعه بفرمایید.