الگوی شارک یا کوسه، یکی از انواع الگوهای هارمونیک است که در انتها روند شکل میگیرد و نشان دهنده پایان روند است. در سری مقالات کارگزاری بیدار در نظر داریم به سوال الگوی شارک چیست پاسخ دهیم و همچنین نحوه معامله با آن بپردازیم. با ما همراه باشید.

مشخصات الگوی هارمونیک شارک

الگو هارمونیک شارک (کوسه) shark pattern همانند سایر الگوهای هارمونیک در انتها روند شکل گرفته، نشانگر پایان روند قبل از الگو و بازگشت روندی جدید میباشد.

به همین علت استراتژیهای معکوس و معاملات بازگشتی برای تحلیلگران این حوزه ارجحیت دارد. فراوانی الگوی هارمونیک کوسه کمتر از سایر الگوهای هارمونیک بوده، به همین علت کمتر از سایر الگوهای هارمونیک دیده میشود.

انواع الگوی شارک

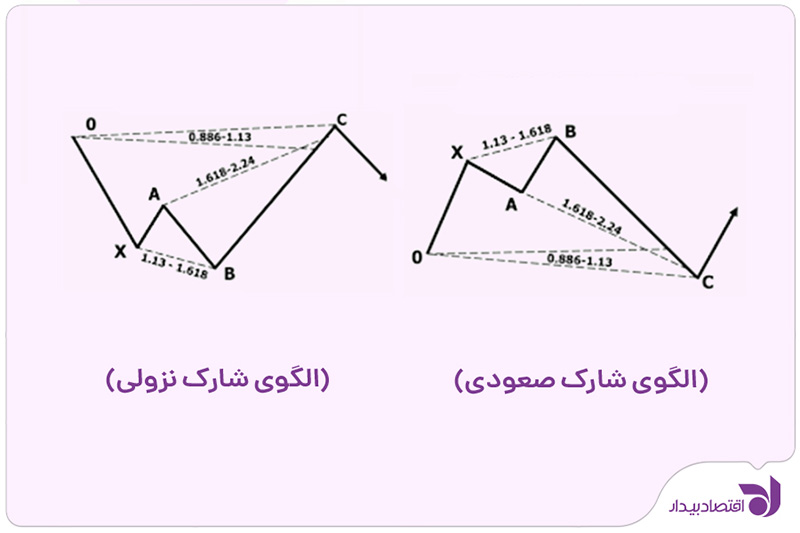

الگوی کوسه همانند سایر الگوهای هارمونیک با توجه به شکلگیری در انتها روند، به 2 دسته صعودی و نزولی تقسیم میشود.

• الگوی شارک صعودی

این الگو در انتهای روند ریزشی شکل میگیرد و منجر به تغییر روند از روند نزولی به روند صعودی میشود. تصویر پیشرو ارکان شکلگیری الگوی هارمونیک کوسه صعودی (Bullish Shark Pattern) را نمایش میدهد.

• الگوی شارک نزولی

برخلاف حالت قبل، این الگو در انتهای روند صعودی شکل میگیرد و به تحلیل گران هشدار آماده باش تغییر روند به روند نزولی را میدهد که معاملهگران را تشویق میکند تا ستآپهای معاملاتی خود را از معاملات خرید به معاملات فروش تغییر دهند. تصویر پیشرو معرف تمام خصوصیتهای الگوی هارمونیک کوسه نزولی (Bearish Shark Pattern) میباشد.

در تصویر پیش رو نمونهای از الگوی کوسه صعودی در سهم فسپا نمایش داده شد. در صورت تسلط و کسب مهارت کافی در کشف و شناسایی چنین الگوهای موثقی علاوه بر کسب سود از بازار، جزو حرفهایهای بازار محسوب میشوید.

انواع ترکیب الگوی کوسه

الگوی هارمونیک کوسه همانند سایر الگوهای هارمونیک، ترکیبهای شگفتانگیزی با سایر ابزارهای تحلیل تکنیکال دارد. بسیاری از تکنیکها و ترکیبها در تمام الگوهای هارمونیک مشترک هستند که در مقالات آموزشی مربوط به الگوهای هارمونیک به آنها به تفصیل اشاره شده است. در این مقاله تمرکز بر ترکیبهای مهم و انحصاری این الگوی خاص و با اهمیت خواهد بود.

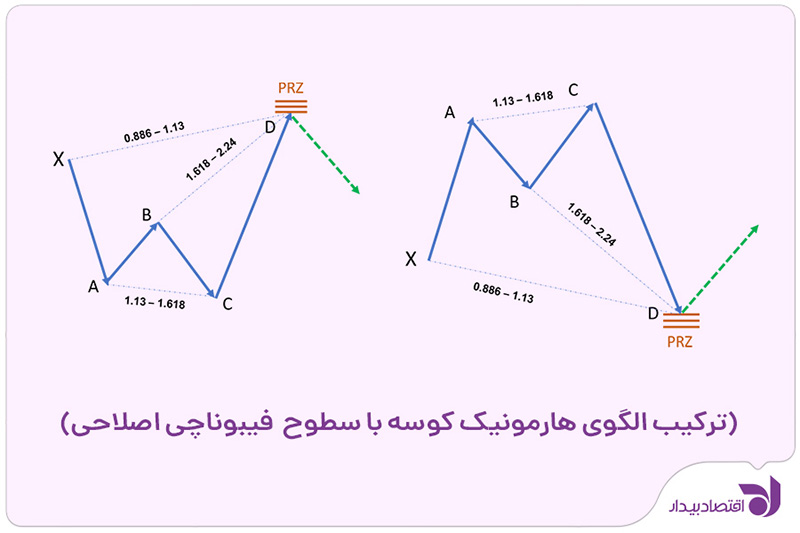

• ترکیب الگوی هارمونیک کوسه با سطوح Fibonacci Retracement

در خصوص معرفی الگوهای هارمونیک برای الگوی کوسه نیز درصد سطوح اصلاحی الگوی هارمونیک کوسه را در Fibo Retracement ارائه شده است. تصویر پیشرو سطوح اصلاحی هر دو حالت نزولی و صعودی الگوی هارمونیک کوسه را نمایش میدهد.

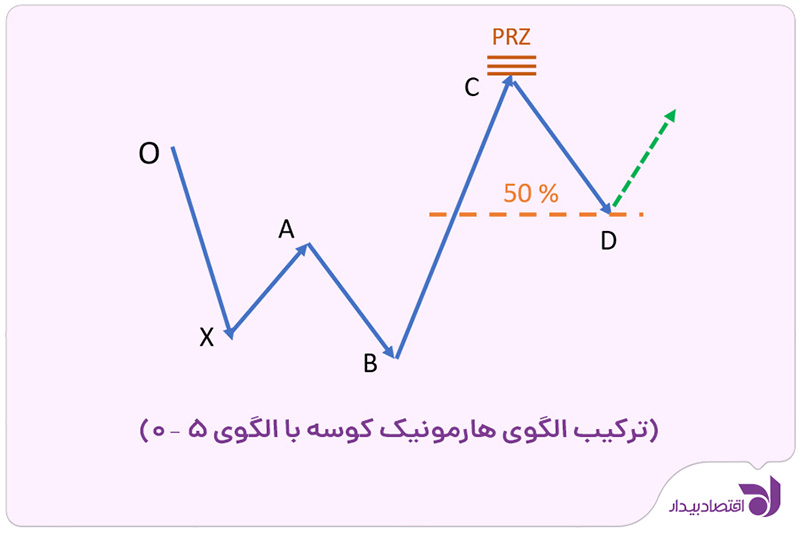

• ترکیب الگوی هارمونیک کوسه با الگوی 5 – 0

الگوی 5 – 0 یک حالت استثنائی در الگوهای هارمونیک است که صرفا در الگوی کوسه شکل میگیرد. هرچند ممکن است در تمامی الگوهای هارمونیک کوسه نیز تشکیل نشود اما هدف از آن تکمیل الگوی AB=CD معکوس است که معاملهگران خبره اهمیت آن را دانسته و از شکلگیری آن نهایت استفاده برای ورود پرقدرت به معامله را میدانند.

در الگو 5 – 0 یک بازو جدید (CD) بعد از محدوده PRZ شکل میگیرد که حاصل اصلاح موج آخر (BC) تا محدوده 50 درصد Fibo Retracement میباشد.

ترفند شناسایی سادهتر الگوی کوسه

الگوی کوسه صعودی را میتوانید با ۲ فاکتور ساده و کاربردی زیر شناسایی کنید:

• این الگو فقط در انتهای یک روند نزولی شکل میگیرد.

یک Fibo Retracement از نقطه X به A رسم کنید. نقطه B رو سطح اصلاحی 38 تا 8/61 درصد و نقطه D روی سطح 886/0 تا 113 درصد باشد.

• حالت الگوی شارک نزولی، انتهای یک روند صعودی شکل میگیرد و نوید برگشت روند و موقعیت معامله فروش را میدهد.

نحوه ورود به معامله با کمک الگوی هارمونیک کوسه

از آنجایی که الگوی کوسه یک الگوی هارمونیک و ۴ بخشی است، در پلتفرم معاملاتی اکسیر بیدار ابتدا ابزار و الگوی XABCD را انتخاب کرده و سپس با هر کلیک بر روی نمودار و کندل، یکی از حروف و بخشهای الگوی کوسه را بروی کندل ها اعمال کنید تا الگوی کوسه شکل گیرد.

بعد از شناسایی الگوی کوسه در محدوده PRZ، آماده ورود به معامله شوید. برای ورود به معامله، میتوان یکی از روشهای زیر را به کار گرفت.

- با یک پله در نقطه D وارد شوید.

- به صورت مارتینگل طی 2 یا 3 پله در محدوده نزدیک PRZ وارد معامله شوید.

همچنین:

- حد ضرر: پیش از آنکه وارد معامله شوید نخست حد ضرر را مشخص کنید. در تمام الگوهای هارمونیک میتوانید حد ضرر خود را پایینتر از نقطه X در نظر بگیرید.

- حد سود اول: هدف اول معامله اصلاح 38.2 درصد Fibo Retracement موج CD میباشد. در صورت پایین بودن مومنتوم حرکت بازار برای رسیدن به این تارگت، میتوان از معامله کاملا خارج شد یا تا رسیدن به تارگت دوم سیو سود کرد.

- حد سود دوم: تارگت دوم در الگوی هارمونیک کوسه، اصلاح 8/61 درصد Fibo Retracement در موج CD میباشد. از نظر تکنیکال این آخرین حد سود منطقی برای الگوی هارمونیک کوسه میباشد.

تفاوت الگوی هارمونیک کوسه با سایر الگوهای هارمونیک

الگوی کوسه همانند سایر الگوهای هارمونیک از 5 نقطه X ،A ،B ،C ،D و منطقه PRZ تشکیل شده است. اما 2 تفاوت عمده دارد که بهرغم تفاوت جزئی در ظاهر، عامل مهمی در شناسایی آن بشمار میرود.

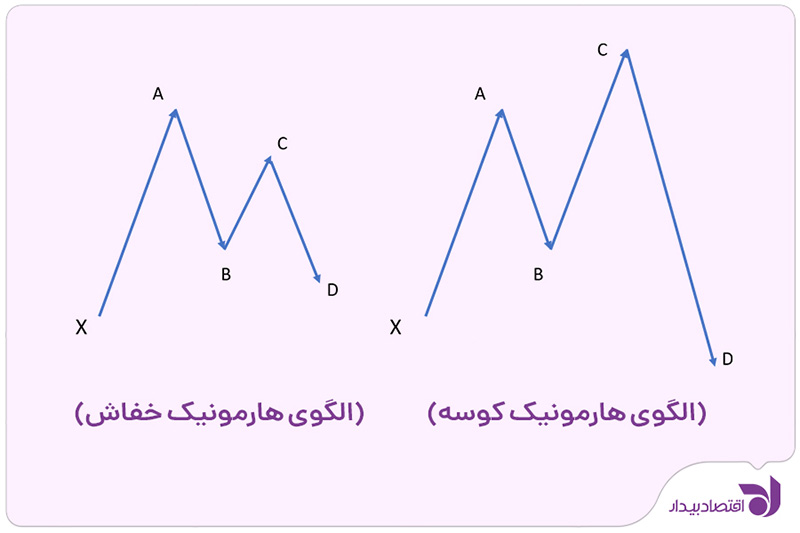

تفاوت الگوی کوسه با الگوی خفاش

تفاوت اول در شکل ظاهری آن است که برخلاف سایر الگوهای هارمونیک نقطه C سقف بالاتری (Higher High) نسبت به نقطه A تشکیل میدهد.

سمت راست تصویر زیر، الگوی کوسه و سمت چپ الگوی خفاش را نشان میدهد که تفاوت مد نظر را به خوبی نمایش داده است.

تفاوت دوم در یک اصل ساختاری است. در تمام الگوهای هارمونیک، الگوی AB=CD رکن اصلی ساختار الگو را شکل میدهد. اما سقف کوسه بالاتر نقطه C با سایر الگوهای هارمونیک متفاوت است.

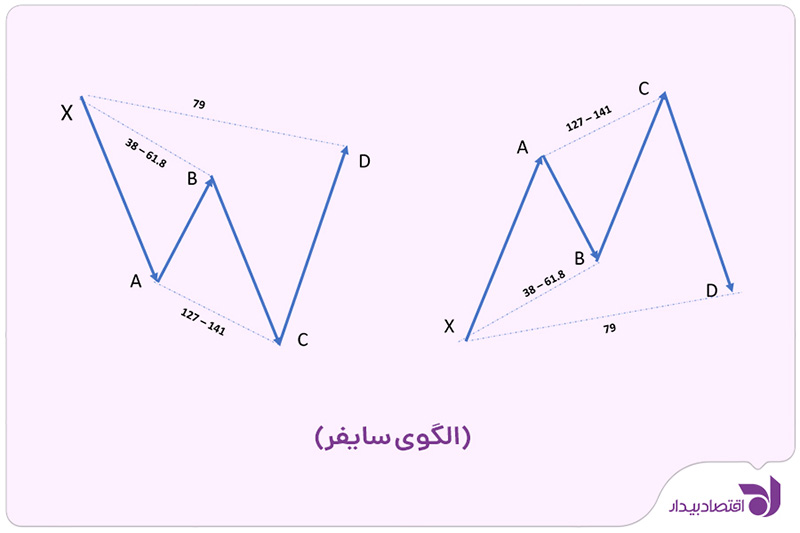

تفاوت الگوی سایفر و شارک

الگوی شارک و سایفر (Cypher Pattern)، تفاوتهایی اساسی با عرف رایج در ساختار و شکلگیری الگوهای هارمونیک دارند و همچنین الگوی سایفر با الگوی هارمونیک کوسه نیز تفاوتهایی دارد.

در الگوی سایفر صعودی علاوه بر اینکه نقطه C سقف بالاتری نسبت به نقطه A تشکیل میدهد، نقطه D نیز کف بالاتری نسبت به نقطه X تشکیل میدهد.

تصویر پیشرو، الگوی هارمونیک سایفر و ویژگیهای منحصر به فرد آن را به نمایش میگذارد.

جمعبندی

در این مقاله، الگوی کمتر دیده شده ولی با اهمیت از الگوهای هارمونیک، الگوی شارک بررسی شد که در تمام بازارهای مالی اعم از اوراق بهادار کاربرد داشته و مورد استفاده تحلیلگران خبره قرار میگیرد.

تفاوت بنیادی الگو کوسه و سایفر با الگوهای رایج هارمونیک نیز بررسی شد که درک کلی از الگوهای هارمونیک برای شناسایی آنها را ایجاد میکند.