امروزه گرایش به سمت بازار سرمایه بورسی به شدت افزایش پیدا کرده است اما تنها کسانی در این میان از سایر رقبا پیشی میگیرند که با دانش تخصصی و مهارت کافی به انجام معاملات بپردازند. بسیاری از تحلیلگران بورسی بر پایه تحلیلهای بنیادی برای رسیدن به سیگنالهای عملیاتی تلاش میکنند که در این میان از چندین گزاره مختلف در تحلیل بنیادی کمک گرفته میشود تا در نهایت نتیجه مطلوب در دریافت سیگنال معاملاتی حاصل گردد.

در ادامه این قسمت قصد داریم به سراغ مطالبی در رابطه با یکی از گزارههای تحلیل بنیادی به نام حاشیه سود برویم. اگر قصد فراگیری این گزاره را برای موفقیت در بورس دارید، با ما همراه باشید.

حاشیه سود چیست؟

همانطور که گفتیم یکی از روشهای مهم به کار گرفته شده در تحلیل بنیادی، حاشیه سود است اما منظور این گزاره چیست؟ در پاسخ به این سوال باید بگوئیم که در دادههای موجود در صورت مالی شرکتهای بورسی، میزان فروش و سود شرکت مشخص میشود تا تحلیلگران بتوانند بر پایه دادههای مطمئن، اطلاعات مهم از شرکتهای بورسی را استخراج کنند.

حال حاشیه سود اینگونه تعریف میشود که نسبت میزان سود شرکت به میزان فروش آن را با حاشیه سود تعریف میکنیم. در واقع مسئله را اینگونه میتوانیم شرح دهیم که اگر دادهای تحت عنوان میزان سود سهام مورد نظر را بر داده مربوط به میزان فروش سهام تقسیم کنیم، حاصل حاشیه سود را نتیجه میدهد که اگر آن را در ۱۰۰ هم ضرب کنیم، درصد سود به دست میآید.

فرض کنید که در اطلاعات شرکتی گفته شده است که حاشیه سود آن ۱۵ درصد است، این به چه معناست؟ در واقع منظور از این گزاره این است که شرکت مدنظر به ازای هر ۱۰۰ تومان فروش به میزان ۱۵ تومان را بهعنوان سود نصیب خود کرده است.

توجه داشته باشید که گاهی مشاهده میشود که حاشیه سود شرکت نسبت به گذشته کاهش پیدا کرده است که این امر میتواند دلایل مختلفی داشته باشد؛ از جمله کاهش سوددهی شرکت، کاهش قیمت محصول نسبت به گذشته، افزایش هزینههای جانبی شرکت، عدم مدیریت کافی در کنترل هزینهها و…

انواع حاشیه سود

حاشیه سود دارای سه نوع به نامهای حاشیه سود خالص، حاشیه سود ناخالصی و همچنین حاشیه سود عملیاتی است که هر کدام از آنها به بررسی و محاسبه یک المان مهم از شرکت مورد نظر میپردازد. در ادامه تعریف و فرمول حاشیه سود هر نوع را بیان میکنیم.

فرمول حاشیه سود خالص

با تقسیم سود خالص بر درآمد کل یک شرکت، حاشیه سود خالص برای آن شرکت به دست میآید که البته این پارامتر در یک بازه زمانی مشخص در نظر گرفته میشود.

محاسبه حاشیه سود خالص= سود خالص تقسیم بر فروش

فرمول حاشیه سود ناخالص

نحوه محاسبه حاشیه سود ناخالصی همانند نوع خالص آن است اما با این تفاوت که در صورت نسبت حاشیه سود ناخالص، میزان سود ناخالص جایگذاری میشود. بنابراین میتوانیم بگوئیم که حاشیه سود ناخالص عبارت است از میزان سود ناخالص تقسیم بر درآمد کل شرکت.

حاشیه سود ناخالص= سود ناخالص تقسیم بر فروش

فرمول حاشیه سود عملیاتی

در محاسبه حاشیه سود عملیاتی، میزان سود عملیاتی بر میزان کل درآمد شرکت تقسیم میشود که در ادامه به مفهوم دقیق سود عملیاتی نیز خواهیم پرداخت.

حاشیه سود عملیاتی = سودعملیاتی تقسیم بر درآمد کل ضربدر 100

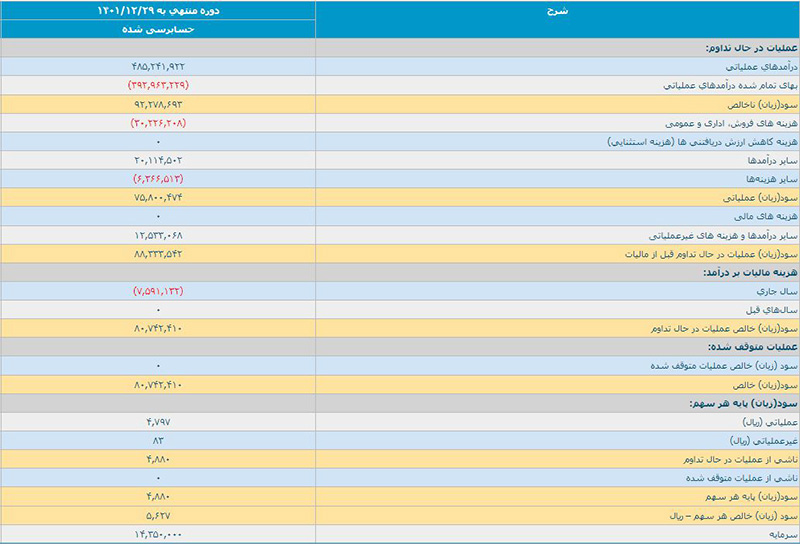

برای نمونه صورت سود و زیان نماد «بوعلی» را بررسی و حاشیه سود آن را بدست میآوریم.

حاشیه سود خالص: 16.6%=80742410/485241922

حاشیه سود ناخالص: 19%=92278692/485241922

حاشیه سود عملیاتی: 18%=88333542/485241922

حاشیه سود ناخالص چیست؟

همانطور که گفتیم منظور از حاشیه سود، میزان سود یک شرکت نسبت به میزان فروش آن است حال اگر در این میان از هزینههای اضافی پرداخت شده در شرکت صرف نظر کنیم و در محاسبات به میان نیاوریم، حاشیه سود را حاشیه سود ناخالص میگوییم. به طور طبیعی در انجام هر کسب و کاری یک سری هزینههای مربوط به مراحل تولید، دستمزد و مالیاتی وجود دارد که اگر از این هزینهها بگذریم، میتوانیم حاشیه سود را حاشیه سود ناخالص بخوانیم که به هر مقدار میزان آن بالاتر باشد، نشان دهنده عملکرد مناسب شرکت در کنترل هزینههای آن خواهد بود.

مسئله را با ذکر یک مثال واضحتر میکنیم. فرض کنید که شرکت برای تولید یک محصولی به میزان ۱۰۰۰ تومان هزینه کرده است اما آن را در بازار به قیمت ۲۰۰۰ تومان به فروش میرساند؛ در این حالت میتوانیم بگوئیم که حاشیه سود شرکت ۱۰۰۰ تومان یعنی ۱۰۰ درصد بوده است. از طرف دیگر فرض کنید که دادههای اطلاعاتی یک شرکت مشخص میکند که حاشیه سود آن، ۵۰ درصد است؛ این گفته بدان معنا است که از هر ۱۰۰۰ تومنی که محصول به فروش میرود، به میزان ۵۰۰ تومان آن سود حاصل از فروش خواهد بود. البته توجه داشته باشید که این حاشیه سود، به صورت ناخالص و با احتساب هزینههای مختلف عنوان شده است.

تعریف حاشیه سود خالص

اگر بخواهیم سود ناخالص را از دادههای یک شرکت سهام دار بورسی محاسبه کنیم، باید به تفاوت در قیمت تمام شده با میزان فروش دسترسی پیدا کنیم؛ به عبارت دقیق تر، اگر بهای تمام شده محصول را از قیمت فروش محصول کم کنیم، به سود ناخالص آن محصول میرسیم.

حال که سود ناخالص را محاسبه کرده ایم، به راحتی میتوانیم حاشیه سود ناخالص را نیز محاسبه کنیم. برای این کار، میزان فروش را بر سود ناخالص محصول که در مرحله قبل محاسبه کردیم تقسیم میکنیم.

ذکر این نکته حائز اهمیت است که حاشیه سود برای همه محصولات یک شرکت قابل محاسبه است و معمولا عددهای متفاوتی نیز برای محصولات مختلف یک شرکت به دست میآید. بنابراین اگر قرار باشد که این متغیر را برای کل محصولات به دست آورید، میتوانید از قیمت تمامی محصولات میانگین گرفته و سپس در فرمول حاشیه سود قرار دهید.

نکته: به هر میزان که حاشیه سود یک شرکت بالاتر باشد، به همان میزان میتوان به آینده آن امیدوار بود که چندین المان مختلف بر میزان نوسان این پارامتر تاثیر گذار خواهند بود.

کاهش هزینههای تمام شده برای تولید محصول و در طرف مقابل افزایش قیمت محصول از جمله پارامترهای افزایش دهنده حاشیه سود یک شرکت تلقی میشود.

فراموش نکنید که برای کاهش قیمت محصول باید تدابیری اندیشیده شود که کیفیت محصول را هدف قرار ندهد؛ به این معنا که کاهش هزینههای تولید نباید بر روی کیفیت محصول تاثیر گذار باشد.

حاشیه سود عملیاتی چیست؟

از دیگر مفهومهای حاشیه سود میتوان به حاشیه سود عملیاتی اشاره کرد؛ جاییکه به محاسبه سود یک شرکت پس از پرداخت هزینههای مختلف و اما پیش از پرداخت مالیات پرداخته میشود.

در واقع اگر بخواهیم حاشیه سود عملیاتی را محاسبه کنیم، باید درآمد عملیاتی یک شرکت را بر فروش خالص آن تقسیم کنیم تا در نهایت نتیجه حاصل همان حاشیه سود عملیاتی تلقی شود. توجه داشته باشید که منظور از درآمد مالیاتی همان درآمد پیش از پرداخت بهره است و همچنین اینکه اگر هزینه کالایهای مورد معامله را از میزان سود خالص از فروش یک شرکت کسر کنیم، سود عملیاتی به دست میآید.

هر شرکت بر حسب نحوه کارکرد و فعالیتی که در بازار دارد، دارای یک سری هزینههای جانبی خواهد بود که به آن هزینههای عملیاتی گفته میشود؛ به طور مثال هزینههای اداری، بازاریابی، توزیع و… جزو این هزینههای عملیاتی به حساب میآید. اگر این هزینههای عملیاتی از سود ناخالص کم شود، سود عملیاتی محاسبه میشود. حال اگر سود عملیاتی محاسبه شده در این مرحله، به میزان فروش شرکت تقسیم شود، حاشیه سود عملیاتی محاسبه میشود که میتواند نشان دهنده توانایی شرکت در کنترل هزینهها باشد.

مزایا و محدودیتهای حاشیه سود

محاسبه حاشیه سود میتواند یک معیار خوب از میزان سودآوری یک شرکت باشد. در واقع با در نظر گرفتن میزان تمامی هزینههای پرداخت شده از سوی شرکت برای تولید محصول و همچنین میزان درآمد حاصل از فروش محصولات، یک دید کلی از میزان توانایی شرکت در کنترل هزینهها به دست میآید.

حاشیه سود بالا نشان از قیمتگذاری مناسب محصولات، کنترل هزینههای پرداختی برای تولید محصول و همچنین مدیریت کارآمد شرکت مورد نظر است و در طرف مقابل کاهش میزان حاشیه سود یک شرکت، هشداری برای تغییر روند قیمتگذاری و هزینههای شرکت خواهد بود.

حال به سراغ محدودیتهای حاشیه سود برویم؛ جاییکه گفته میشود گاهی فروشهای یکباره شرکت، شرایط را تا حدودی فریبنده جلوه میدهد. به این معنا که گاهی دیده میشود که شرکتی تحت تاثیر عواملی با فروش یکباره توانسته است که حاشیه سود را در سطح بالایی برای خود نگه دارد.

در صورتی که چنین رقمی برای حاشیه سود، ناپایدار خواهد بود. محدودیت دیگر حاشیه سود زمانی اهمیت پیدا میکند که شرکتها مدلهای تجاری متفاوتی دارند. در واقع منظور این است که با محاسبه حاشیه سود نمیتوان مقایسه دقیقی از شرکتها در صنایع مختلف را به دست آورد بلکه شرایط سوددهی صنایع مختلف متفاوت خواهد بود.

جمعبندی

نسبت حاشیه سود یکی از گزارههای استفاده شده در تحلیل بنیادی است که میتواند یک معیار خوب از میزان سودآوری یک شرکت باشد. انواع حاشیه سود عبارتند از حاشیه سود خالص، حاشیه سود ناخالص و همچنین حاشیه سود عملیاتی که هر کدام از انواع این حاشیهها دارای فرمول محاسبه ویژه است.

حاشیه سود بالاتر برای یک شرکت نشان از کنترل و مدیریت خوب هزینههای پرداخت شده برای شرکت، قیمتگذاری مناسب محصولات و همچنین به کار گرفتن استراتژی فروش خوب در بازار برای شرکت مورد نظر است.