امروزه تحلیل تکنیکال در میان معاملهگران و تحلیلگران از محبوبیت بالایی برخوردار است. به همین منظور، آموزش ابزارهای تحلیل تکنیکال بسیار مهم و کاربردی است. یکی از ابزارهای کاربردی در این حوزه، اندیکاتورها هستند. در این مقاله از سری مقالههای آموزشی کارگزاری بیدار، به آموزش استوکاستیک RSI میپردازیم و جزئیات آن را بررسی میکنیم.

برای درک بهتر مفاهیم اندیکاتور استوکاستیک RSI در تحلیل تکنیکال ابتدا باید دو اندیکاتور Stochastic Indicator و اندیکاتور شاخص قدرت نسبی (Relative Strength Index) را جداگانه بررسی کرده و سپس به بررسی اندیکاتور استوکاستیک ار اس ای میپردازیم که به عبارتی ترکیبی از این ۲ اندیکاتور است.

اندیکاتور شاخص قدرت نسبی RSI

شاخص RSI که یکی از پر کاربردترین اندیکاتورهای تحلیل تکنیکال در بازارهای مالی میباشد، در اواخر دهه ۱۹۷۰ معرفی شد و به سرعت در بین تحلیلگران و تریدرها، به ابزاری کلیدی در تشخیص عملکرد بازار مالی در مدت زمان مشخص تبدیل شد.

این شاخص اساسا یک ابزار نوسانی با 2 محدوده بالا و پایین و یک اندیکاتور روندی مابین این محدوده است که میزان و شتاب نوسانات قیمتی را اندازهگیری و به طور کلی گرایش مومنتوم بازار(Momentum) را تجزیه و تحلیل میکند. شاخص آر اس آی میتواند ابزار بسیار سودمندی باشد.

اندیکاتور استوکاستیک (Stochastic Indicator)

اندیکاتور استوکاستیک در اواخر دهه ۱۹۵۰ میلادی توسط جرج لین به دنیای تحلیل تکنیکال معرفی شد. اندیکاتور استوکاستیک با سنجش ارتباط میان قیمت پایانی (بسته شدن) سهم و بازه قیمتی آن را در طی تایم فریم مشخص، شتاب روند قیمتی بازار یا سهم مورد نظر را بررسی میکنند.

اندیکاتور استوکاستیک Stochastic RSI

اندیکاتور استوکاستیک RSI در بازه بین صفر تا یک یا صفر تا صد نوسان و حرکت میکند. زمانی که برای فرمولهای شاخصهای قدرت نسبی (RSI) از فرمول اسیلاتور استوکاستیک (Stochastic) بهره بگیریم، این اندیکاتور به وجود میآید.

اندیکاتور استوکاستیک RSI، اندیکاتوری حساستر نسبت به تغییرات است. چرا که ساختار این اندیکاتور استوکاستیک به گونهای تنظیم شده است که بجای بررسی کلی تغییرات قیمت، به عملکرد تاریخی یک سهم توجه کند و همین فاکتور باعث میگردد سیگنالهای بیشتری نسبت به دیگر اندیکاتورها صادر شود.

در همین راستا برخی از تحلیلگران از استوکاستیک RSI میانگین متحرک میگیرند تا این حساسیت بیش از حد و ناپایداری را کم و کارایی اندیکاتور استوکاستیک RSI را افزایش دهند. برای مثال گرفتن میانگین متحرک ۱۲ روزه از استوکاستیک RSI باعث میشود اندیکاتور هموارتر و ثابتتری را داشته باشیم.

لازم به ذکر است که برای استفاده از این اندیکاتور نیاز به دانلود اندیکاتور Stochastic RSI وجود ندارد؛ پلتفرم معاملاتی کارگزاری بیدار امکان اعمال یک اندیکاتور روی اندیکاتور دیگر را در اختیار معاملهگران قرار داده است.

فرمول محاسبهStochastic RSI

میتوان گفت هنگامی که ۲ بار از قیمت مشتق بگیرید، فرمول استوکاستیک rsi را خواهید داشت. به زبانی دیگر، خروجی Stochastic RSI دو مرحله از قیمت سهم مورد نظر فاصله دارد. این باعث میشود که استوکاستیک RSI در زمانهایی با قیمت اصلی سهام همخوانی نداشته باشد. با توجه به تعداد بالای سیگنالهای تولید شده توسط استوکاستیک RSI، اگر آن را به همراه سایر اندیکاتورها استفاده کنید، کاراییاش افزایش خواهد یافت.

{max RSI – min RSI} / {RSI - min RSI} = STOCK RSI

MIN و MAX کمترین و بیشترین مقدارRSI در ۱۴ دوره اخیر است.

روشهای معاملاتی با اندیکاتور Stochastic RSI

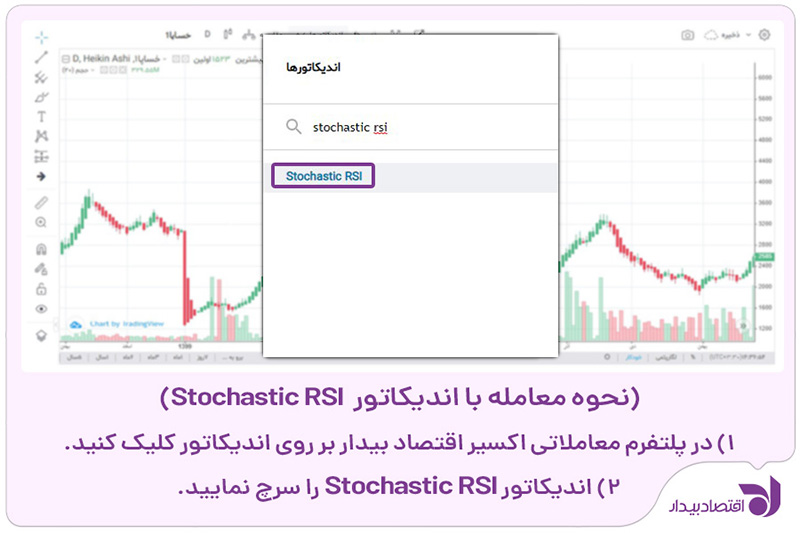

به منظور انتخاب اندیکاتور Stochastic RSI در پلتفرم کارگزاری بیدار (مطابق شکل زیر) باید از قسمت اندیکاتورها، اندیکاتور Stochastic RSI را انتخاب کنید.

در گام بعدی قبل از اقدام به خرید یا فروش باید به مقادیر این اندیکاتور که در پایین چارت قرار دارد، دقت شود. اندیکاتور استوکاستیک RSI برای تعیین نقاط ورودی و خروجی بالقوه و همچنین برای شناسایی نقاط بازگشتی قیمتی، مورد استفاده قرار میگیرد.

سیگنال خرید

زمانی که مقدار اندیکاتور استوکاستیک RSI، 0.8 یا 80 و بالاتر باشد (در برخی از پلتفرمها بازه 0 تا 1 و در بعضی دیگر 0 تا 100 است)، در تحلیل تکنیکال این را سیگنال خرید تلقی کرده و انتظار دارید سهم یا بازار با روند صعودی همراه باشد.

سیگنال فروش

زمانی که مقدار اندیکاتور استوکاستیک RSI 0.2 ،یا 02 و پایینتر باشد (در برخی از پلتفرمها بازه 0 تا 1 و در بعضی دیگر 0 تا 100 است)، در تحلیل تکنیکال این را سیگنال فروش تلقی کرده و انتظار دارید سهم یا بازار با روند نزولی همراه باشد.

تحلیل خط میانگین در اندیکاتور RSI Stochastic

اعداد نزدیک به 50 یا 0.5 میتوانند نگرش مفیدی به معاملهگران دهند. برای مثال هنگامی که خط میانگین در بازه انتخابی مثل حمایت عمل میکند و خط استوکاستیک RSI بهتدریج افزایش یافته و به 80 نزدیک میشود، در این حالت میتوان انتظار روندی مثبت را برای سهم مورد نظر داشت.

در مقابل هنگامی که خط میانگین در بازه انتخابی مثل مقاومت عمل میکند و خط استوکاستیک RSI به تدریج کاهش یافته و به 20 نزدیک میشود، در این حالت میتوان انتظار روندی منفی را برای سهم مورد نظر داشت.

یکی دیگر از کاربردهای اندیکاتور استوکاستیکRSI ، شناسایی واگرایی (Divergence)است. حرکت قیمت یک سهم در خلاف جهت اندیکاتور یا سایر دادهها را واگرایی مینامیم. واگرایی نشاندهنده ضعیف شدن خط روند فعلی قیمت و در بعضی زمانها بیانگر تغییر جهت قیمت است.

فیلتر Stochastic RSI

بررسی سهام تمام شرکتهای پذیرفته شده در بورس براساس فیلتر stochastic rsi کار دشواری است. جهت سهولت این امر میتوانید فیلتر این اندیکاتور را در tsetmc.com وارد کنید. پس از ثبت این فیلتر هر روز می توانید تمام سهم ها را از نظر این اندیکاتور بررسی نمایید.

true == function()

{

var max = [ih][0].PriceMax;

var min = [ih][0].PriceMin; for (var ipos = 0; ipos < 14; ipos++)

{ if (max < [ih][ipos].PriceMax) max = [ih][ipos].PriceMax; } for (var ipos = 0; ipos < 14; ipos++)

{ if (min > [ih][ipos].PriceMin) min = [ih][ipos].PriceMin; }

K = ((((pc)-min) / (max - min)) * 100);

D=(K +((([ih][0].PClosing-min)/(max - min))*100)+((([ih][1].PClosing-min)/(max-min))*100))/3

(cfield1)= AdvRoundColor(K,1)

(cfield2)= AdvRoundColor(D,2)

return true;

}

تفاوت RSI و Stochastic RSI

اندیکاتور RSI نسبت به استوکاستیک RSI، اندیکاتور کندتری است و حساسیت کمتری دارد، در نتیجه سیگنالهای معاملاتی کمتری صادر میکند.

حساستر بودن استوکاستیک RSI دارای فواید و مضراتی هست. گاهی اوقات این سیگنالهای خرید و فروش متعدد باعث میشوند تحلیلگران تصمیمات هیجانی بگیرند که همراه با سیگنالهای اشتباه است. همان طور که بیان شد میتوان برای اندیکاتور Stochastic RSI، میانگین متحرک اعمال کرد تا این حساسیت بیش از حد را کم کند و کارایی اندیکاتور استوکاستیک RSI را افزایش داد.

جمعبندی

اندیکاتور Stochastic RSI از دقیقترین و کاربردترین ابزارها در تحلیل تکنیکال است که تحلیلگران برای تشخیص روند پیشرو از آن استفاده میکنند.

در این مقاله به بررسی جزییات اندیکاتور استوکاستیک RSI و نحوه استفاده از آن پرداختیم. به طور کلی در تحلیل تکنیکال هنگام استفاده از اندیکاتورها بهتر است به سایر الگوها و اندیکاتورها نیز توجه شود تا تحلیل صورت گرفته قابل اعتمادتر و کم ریسکتر باشد.

شما میتوانید برای آشنایی با سایر الگوها و اندیکاتورها در تحلیل تکنیکال، مقالات موجود در سایت کارگزاری بیدار را مطالعه بفرمایید.