این روزها بازار سرمایه از تب و تاب بالایی برخوردار است و بسیاری برای سرمایهگذاری، بازار بورس را انتخاب میکنند. ورود به این بازار بدون شناخت دقیق و موثر از اصطلاحات و مفهومهای رایج آن، میتواند ریسک زیادی داشته باشد از همین رو کسب آگاهی و مهارت در آن نیاز مبرم و حیاتی است.

بازار سرمایه، اصطلاحات گوناگونی را در خود دارد که یکی از آنها مفهوم واگرایی در بورس است. واگرایی برای تحلیلهای مختلف از جمله تحلیل تکنیکال کارایی بسیار زیادی دارد که میتواند در درک بهتر و منطقیتر از خرید و فروش سهام به ما کمک ویژهای نماید. در این مقاله از سری مقالات آموزشی کارگزاری بیدار در نظر داریم به واگرایی در تحلیل تکنیکال و انواع واگرایی در بورس بپردازیم. با ما همراه باشید.

واگرایی چیست؟

واگرایی در بورس اصطلاحی است که بیشتر در تحلیل تکنیکال مورد استفاده قرار میگیرد. واگرایی ارتباط مستقیمی با اندیکاتورها دارد و زمانی اتفاق میافتد که قیمت یک سهم در جهت مخالف با نمودار اندیکاتور قرار میگیرد. واگرایی میتواند عاملی بر تغییرات احتمالی روند حرکتی سهام باشد.

واگرایی در تحلیل سهام میتواند دادههایی در خصوص روند سهام و تغییر جهت حرکتی قیمت سهام به سمت مثبت و یا منفی، به تحلیلگران ارائه کند. با استفاده از واگرایی میتوانیم حرکتی برای جهش قیمتی و روند آتی سهم مورد نظر پیشبینی کنیم.

انواع واگرایی در تحلیل تکنیکال

واگرایی در تحلیل تکنیکال دارای سه نوع است که شامل واگرایی معمولی، واگرایی مخفی و واگرایی زمانی میشود. واگرایی معمولی و مخفی هر کدام به دو دسته واگرایی مثبت و واگرایی منفی تقسیم میگردد. در ادامه به تشریح هر یک میپردازیم.

1- واگرایی معمولی: واگرایی عادی زمانی رخ میدهد که قیمت سهم و اندیکاتور روند مخالف یکدیگر را نشان دهد. این نوع واگرایی کاملا مشخص است. این نوع واگرایی به دو دسته واگرایی معمولی مثبت و واگرایی معمولی منفی طبقه بندی میگردد.

2- واگرایی مخفی: واگرایی مخفی در انتهای محدوده اصلاح دیده میشود و از بازگشت روند غالب به قیمت خبر میدهد. واگرایی مخفی خود به دو دسته واگرایی مخفی مثبت و واگرایی مخفی منفی تقسیم میشود.

3- واگرایی زمانی: این واگرایی اغلب در روند اصلاحی رخ میدهد. در واقع زمانی که تعداد کندل های اصلاحی بیش از تعداد کندل های قبلی باشد.

مفهوم واگرایی مثبت

در واگرایی مثبت روند قیمتی سهم با شیب منفی در حرکت است و از طرف دیگر شیب اندیکاتور مثبت میباشد. در این نوع از واگرایی، احتمال اینکه روند حرکتی سهم رو به افزایش باشد، بیشتر است.

در شکل زیر نمونهای از واگرایی مثبت را مشاهده میکنیم:

همانطور که ملاحظه میشود، با اینکه در نمودار قیمتی، سهام با شیب منفی در کف مواجه است اما شیب نمودار شاخص اندیکاتور به سمت بالا در حرکت است که بهاصطلاح واگرایی مثبت رخ داده است.

مفهوم واگرایی منفی

در واگرایی منفی روند قیمتی سهم با شیب مثبت در حرکت است و از طرف دیگر شیب اندیکاتور، منفی میباشد. در این نوع از واگرایی، احتمال اینکه روند حرکتی سهم، نزولی باشد، بیشتر است.

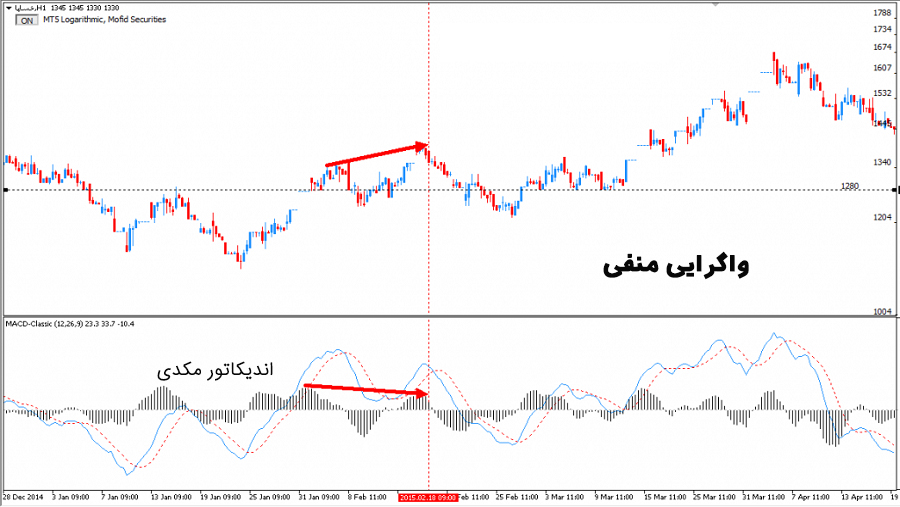

در شکل زیر نمونهای از واگرایی منفی را مشاهده میکنیم:

همان طور که ملاحظه میشود، باوجوداینکه نمودار قیمتی سهام، روند افزایش در سقف قیمتی را نشان میدهد اما نمودار اندیکاتور، شیب منفی را نشان میدهد که اصطلاحاً واگرایی منفی رخ داده است.

اندیکاتورهای کاربردی در واگرایی

واگرایی در تحلیل تکنیکال، در کنار نمودار اندیکاتورها قابل بررسی میباشد. اگر به مفاهیم اولیه تحلیل تکنیکال آشنایی داشته باشید، متوجه هستید که در کنار کندل های قیمتی نمودار سهام، میتوان از اندیکاتورها هم برای کسب دادههای مؤثر استفاده کرد. اندیکاتورها ابزاری هستند که بر مبنای محاسبات قیمتی، حجم معاملات و جریان نقدینگی، حرکت سهم و نوسانات قیمتی را محاسبه میکنند. اندیکاتورها در واقع این امکان را برای تحلیلگران فراهم میکند تا اطلاعات کافی را در راستای روند کلی سهام جمعآوری کنند. هر اندیکاتور بر اساس محاسبات ریاضی دادههایی به ما میدهد تا ما نسبت به روند حرکتی سهم، تحلیلهای خاصی داشته باشیم.

در مورد واگرایی با استفاده از اندیکاتورها میتوانیم آینده سهام را پیشبینی کنیم و احتمالات مختلف را مورد بررسی قرار دهیم. معمولاً اندیکاتورهایی که بهعنوان اسیلاتور مطرح هستند و در بازه معینی مثل صفر تا 100 در نوسان میباشند، گزینههای مناسبی برای ارزیابی واگرایی خواهند بود. اندیکاتورهایی مثل RSI، MACD جزو اندیکاتورهای پیشرو در جهت ارزیابی واگرایی میباشند.

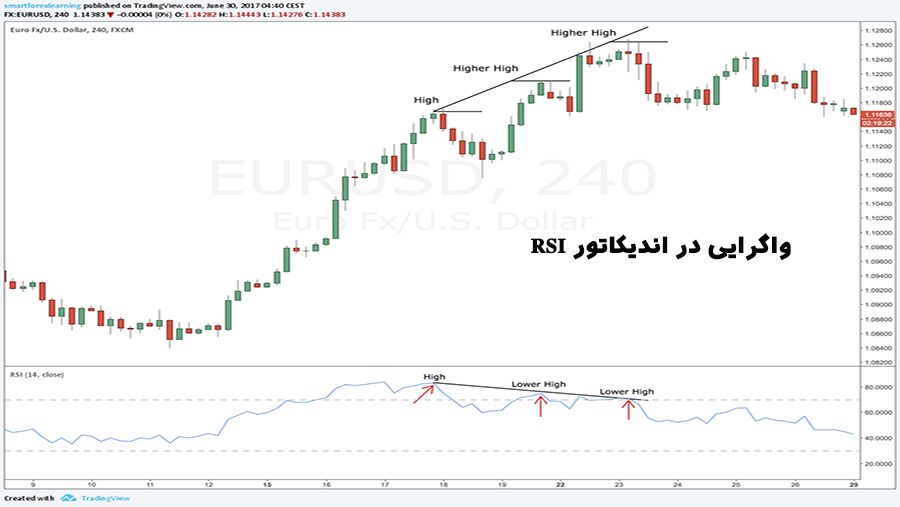

در مورد اندیکاتور RSI که برای اغلب تحلیلگران جذابیت زیادی دارد، هرگاه سهم در کندل های قیمتی سقفهای جدید بسازد، شاخص قدرت نسبی (RSI) نیز نسبت به آن واکنش نشان میدهد؛ بنابراین با مقایسه نمودار قیمتی سهم با نمودار اندیکاتور، میتوان به واگرایی در سهام پی برد و نیز به استراتژی مؤثر در خرید یا فروش سهم رسید.

سیگنال خرید با واگرایی

همانطور که تا حدودی اشاره شد، واگرایی مثبت در سهام، میتواند احتمال رشد قیمتی سهم در آینده را پیشبینی کند طبق این استراتژی، زمانی که قیمت سهام در نمودار تکنیکالی، کفهای قیمتی میسازد و در آن حوالی در نوسان است، ممکن است نمودار اندیکاتور RSI، یا استوکاستیک، در همان حوالی شیب نموداری بالاتر و مثبتی را نشان دهد. در این حالت اصولاً میتواند وضعیت جذابی برای خرید سهم باشد.

سیگنال فروش از واگرایی

وقتی نمودار قیمتی سقف بالاتری میسازد و نمودار اندیکاتور سقف پایینتری نشان میدهد، در این وضعیت احتمال خروج از سهم بالاتر میرود. این حالت بهواقع زمانی رخ میدهد که نمودار قیمتی سهم در حال ساختن سقف قیمتی است و در آن حوالی سقفهای جدیدی میسازد و از طرف دیگر نمودار شاخص نسبی RSI، یا استوکاستیک، شیب منفی را نشان میدهد و در این حالت عموماً وضعیت فروش یا خروج از سهم به وجود میآید و احتمال کاهش ارزش سهم وجود دارد چرا که سقفهای قیمتی میتوانند در حکم مقاومت باشند.

نکات مهم واگرایی در تحلیل تکنیکال

در مورد واگرایی در بورس به نکات زیر میتوان توجه ویژهای کرد تا معاملات موفقتری داشته باشیم.

- اگر واگرایی مثبت در کف قیمتی سهام در بازه زمانی خاصی رخ داده باشد، احتمال رشد قیمت افزایش میابد و زمان مناسبی برای خرید سهم است.

- اگر واگرایی منفی در سقف قیمتی سهام در طول بازه زمانی مشخص رخ داده باشد، احتمال نزول قیمت سهام افزایش میابد و زمان مناسبی برای فروش سهم است.

- صرفاً وجود واگرایی مبنای اصلی برای خریدوفروش سهام نیست و باید عاملهای مؤثر دیگر را نیز در تحلیل خود لحاظ کنیم.

- در هنگام کار با اندیکاتورها حتماً نقاط اشباع خرید و اشباع فروش را در نظر داشته باشیم که اگر واگرایی در آن نقاط صورت گرفته باشد، در تعیین سرنوشت آتی سهم و روند آن بسیار تأثیرگذار میباشد.

- در کار با اندیکاتور RSI نقطه 30 و نقطه 70 بسیار کارآمد میباشد بهطوریکه نشاندهنده میزان اشباع فروش و اشباع خرید هستند که دادههای مهمی را به ما منتقل میکند.

- اگر واگرایی مثبت را در نقطه 30 اندیکاتور RSI، و واگرایی منفی را در نقطه 70 اندیکاتور RSI، مشاهده کنیم، میتوانیم انتظار چرخش قیمتی پر قدرتی را به سمت کاهش و یا افزایش روند سهام داشته باشیم.

تشخیص واگرایی در بورس

برای تشخیص واگرایی در بورس بهتر است تا با ابزارهای اندیکاتورهای موجود در نرمافزارهای تحلیلی سهام آشنا باشیم. معمولاً تحلیلگران تکنیکال از برنامه متا تریدر برای ارزیابی وضعیت سهام مختلف استفاده میکنند. در این نرمافزار، ضمن اینکه نمودار روند قیمتی سهام را با کندل های روزانه مشاهده میکنیم، ابزار اندیکاتور را هم میتوان فعال کرد تا بهصورت همزمان، دو نمودار قیمتی و اندیکاتوری سهام را مورد بررسی قرار دهیم. هرگاه شیب نمودارها در جهت خلاف هم قرار بگیرند، واگرایی صورت میگیرد که احتمال تغییر روند در سهم وجود خواهد داشت.

مثال از واگرایی

به عنوان مثال، نمودار زیر، روند حرکتی یکی از سهام بازار بورس در بازه زمانی خاصی میباشد که دو نمودار قیمتی و نمودار اندیکاتور آن قابلمشاهده است. همان طور که گفته شد، هرگاه این دو نمودار، شیب خلاف جهت هم داشته باشند، واگرایی صورت میگیرد که با علامت مشخص شده است.

در نمودار زیر، شاخص اندیکاتور، عدد 70 را در مقطعی رد کرده است. طبق آن چیزی که از اندیکاتور RSI، اشاره کردیم، در این حالت احتمال اشباع خرید وجود دارد و بعد از آن هشداری برای خروج از سهم یا سیگنال فروش صادر میشود. در این نمونه، در نقطه موردنظر شیب نمودار قیمتی در جهت مخالف اندیکاتور قرار گرفته است و بهاصطلاح واگرایی رخ داده و باید شاهد تغییر پرقدرت قیمتی در سهم باشیم که همانطور که میبینید، ارزش سهم بعد از گذشت زمان دچار افت قیمتی شده است. در واقع بهترین زمان فروش سهم، موقعی بوده است که اندیکاتور عدد 70 را لمس کرده بود.

جمع بندی

عاملهای زیادی در بازار بورس وجود دارند که طبق دادههای آنها میتوان به استراتژیهای معاملاتی رسید و بهتبع آن شاهد کسب سود در بورس باشیم. واگرایی در بورس یکی از عوامل مؤثر در تحلیل تکنیکال سهام است تا با بررسی آن بتوانیم نقاط خرید و فروش خود را تعیین کنیم. طبق آن چیزی که در این مقاله پرداختیم، واگرایی حالتهای مختلفی دارد که شناسایی آنها با استفاده از اندیکاتورها میسر میشود و به ما این امکان را میدهد تا نسبت به روند بعدی سهام، احتمالات مختلفی را بررسی کنیم. همچنین سعی کردیم تا با شرح نمودارهای مختلف، شناخت بهتری نسبت به مفهوم واگرایی در بورس داشته باشیم.