تحلیل تکنیکال یکی از مهمترین ابزارهای تحلیل در بازار سرمایه به شمار میرود. در تحلیل تکنیکال اصطلاحات و مفاهیم مختلفی مورد بحث قرار میگیرد. یکی از آنها مفهوم الگوهای ادامه دهنده و برگشتی میباشد.

با استفاده از الگوی ادامهدهنده، دادههای مفید و مؤثر در تحلیل سهام و داراییهای مختلف ارائه میشود که برای تعیین روند پیش روی سهام و پیشبینی آتی آن، نقش بسیار تأثیرگذاری دارد.

در این مقاله سعی داریم تا به بررسی بیشتر در مورد الگوی ادامه دهنده و آموزشهای لازم آن بپردازیم. با ما همراه باشید.

الگوهای قیمت در تحلیل تکنیکال

به طور کلی باید گفت که الگوی بازگشتی و ادامه دهنده، دو نوع الگوی قیمتی در تحلیل تکنیکال است که تحلیلگران از آنها برای پیشبینیهای خود استفاده میکنند.

- الگوهای بازگشتی (reversal patterns)

- الگوهای ادامهدهنده (continuation patterns)

الگوهای ادامه دهنده روند، نوع دیگری از الگوهای قیمتی کلاسیک است که طبق آن حرکت قیمتی سهام مطابق با روند غالب و در ادامه آن اتفاق میافتد. نمودار هر سهم تمایل حرکت قیمتی را نشان میدهد که در این الگو میتوان ادامه روند را تحلیل و پیشبینی کرد.

در واقع به تمایل حرکت قیمتی بر اساس دادههای نموداری گذشته الگوی ادامهدهنده میگوییم.

طبق آن چیزی که از این دو الگو بر میآید، در الگوی بازگشتی شاهد تغییر روند قبلی هستیم و در الگوی ادامهدهنده انتظار تکرار روند قبلی را داریم.

آموزش الگو های ادامه دهنده

در الگوی ادامهدهنده، عبارت «تاریخ تکرار میشود» نمود پیدا میکند. طبق این الگو، نمودار قیمتی در گذشته، حرکتهایی را در خود ثبت کرده که احتمالاً در روند بعدی آن، دوباره تکرار میشود.

حال این روند میتواند صعودی (بازار گاوی) یا نزولی (بازار خرسی) باشد. آن چیزی که در آموزش الگوی ادامهدهنده مهم به نظر میرسد، تشخیص الگوها و اشکال شکلگرفته در نمودار قیمتی میباشد؛ چرا که هر نمودار بر اساس دادههای ثبت شده طی روز، تشکیل الگویی را در مدتزمان مشخصی میدهد.

این الگوها دارای قاعده خاص خود است که تشخیص آنها میتواند نقش بسیار مؤثری در شناسایی الگوی ادامهدهنده داشته باشد.

در ادامه به بررسی و شرح کامل انواع الگوی ادامهدهنده میپردازیم که هر کدام در تحلیل تکنیکال کاربرد ویژهای دارند.

انواع الگوهای ادامهدهنده

همانطور که تا حدی اشاره کردیم، نمودار قیمتی سهام در طی روند خود معمولاً تشکیل الگو و اشکال مختلفی را میدهند. الگوهای ادامهدهنده بر اساس اشکالی که به وجود میآورد، انواع مختلفی دارد که به صورت زیر تعریف میشوند:

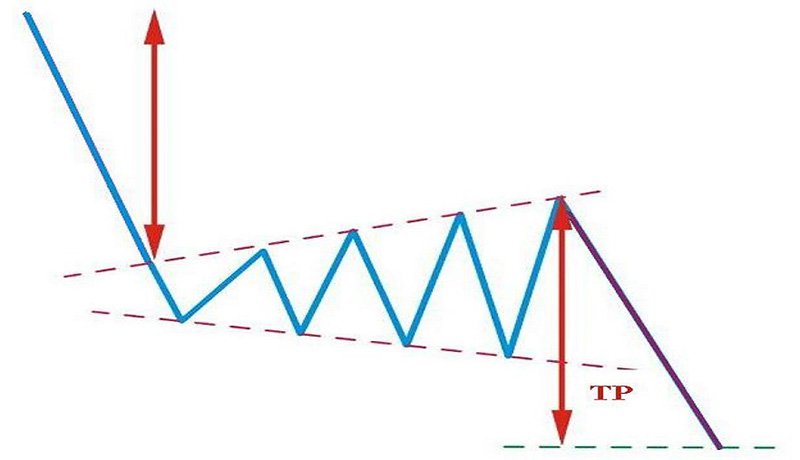

1-الگوی مثلث ادامه دهنده (الگوی مثلث افزایشی، الگوی مثلث کاهشی، الگوی مثلث متقارن):

تشکیل الگوی مثلث زمانی اتفاق میافتد که نمودار یک سهم در روند قیمتی خود به سمت متراکم شدن در حرکت باشد. این مثلث میتواند یک مثلث افزایشی روبهبالا و یا یک مثلث کاهشی رو به پایین و یک مثلث متقارن باشد.

در شکل زیر انواع الگوی مثلث را مشاهده میکنیم:

طبق آن چیزی که در شکل ملاحظه میشود، در الگوی مثلث افزایشی، هرگاه نمودار قیمت، کفهای بالای خود را ثبت کند و به سمت متراکم شدن در حرکت باشد، بهنوعی تشکیل یک الگوی ادامهدهنده داده است. این روند میتواند در حرکتهای بعدی سهم تکرار شود و معمولاً روند صعودی در پیش میگیرد.

در الگوی مثلث کاهشی، انتظار داریم عکس الگوی مثلث افزایش رخ بدهد. در این الگو هر وقت، قیمت سهم به مقاومت نزدیک میشود، افت میکند. به این شکل که در نمودار قیمتی سهام، در نقاط بازگشتی، سقفهایی تشکیل میشود که هر کدام پایینتر از سقف قبلی خود است و در نهایت این روند، متراکمتر میشود تا جایی که شبیه شکل مثلثی رو به پایین میگردد.

در این الگو، میتوان روند نزولی را برای حرکت بعدی سهام پیشبینی کرد تا جایی که از محدوده مثلث خارج شود.

در الگوی مثلث متقارن، ترکیبی از دو الگوی مثلثی قبلی شکل میگیرد. بر این اساس که کفهای قیمتی بالاتر و سقفهای قیمتی پایینتر نسبت به هم تشکیل یک مثلث متقارن میدهند. در چنین الگویی همزمان، هر دو فاز صعودی و نزولی در شکلگیری الگوی مثلثی نقش دارند.

الگوی مثلث تا زمانی که نمودار قیمتی، سقف مقاومتی را در صعود، نشکند و یا کف قیمتی را در نزول، رد نکند ادامه دار خواهد بود و در صورت شکست، باید منتظر روند بعدی شد. به خاطر داشته باشید که در صورتی میگوییم که قیمت از مثلث خارج شده است که کندل های ادامه دهنده، آن را تایید کند.

در شکل زیر نمونهای از الگوی مثلث متقارن را برای نمودار سهم سرمایه گذاری پتروشیمی، مشاهده می کنید.

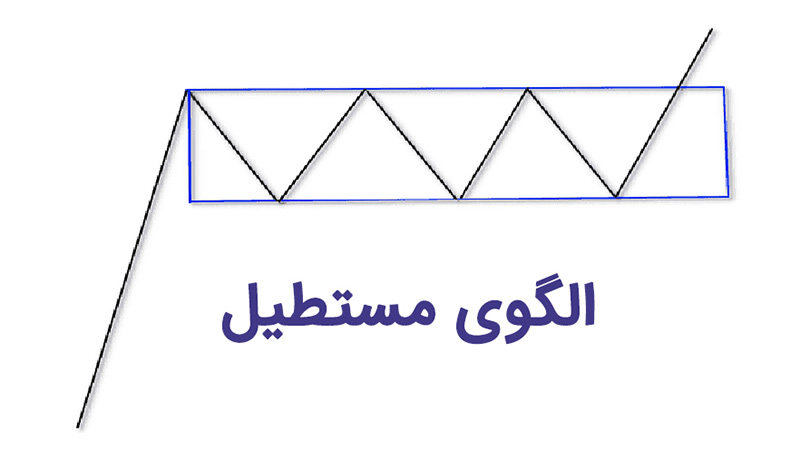

2- الگوی مستطیل (الگوی مستطیل افزایشی، الگوی مستطیل کاهشی):

در تحلیل تکنیکال، معمولاً کفهای قیمتی و همچنین سقفهای قیمتی، اهمیت زیادی دارند و برای تحلیل نمودارها، مورد استفاده قرار میگیرند. این کفها و سقفها الگوهای خاصی را تشکیل میدهند.

الگوی مستطیل یکی دیگر از الگوهای ادامهدهنده هستند که بهصورت افزایشی و کاهشی تشکیل میشود. برای تشخیص الگوی مستطیل، باید به سقفها و کفهای شکل گرفته در نمودار توجه کرد. در این الگو خط سقفهای قیمتی با خط کفهای قیمتی موازی هستند به طوری که تشکیل دو خط موازی از یک مستطیل را میدهند.

نوسان قیمتی طی بازه زمانی، با برخورد به سقف و کف قیمتی، میتواند تشکیل یک الگوی مستطیلی بدهد. شکل زیر نمونهای از یک الگوی مستطیلی است. همانطور که مشاهده میشود، این روند به شکل نوسانی ادامه پیدا میکند و به عنوان یک الگوی ادامهدهنده مطرح میشود.

در الگوی مستطیل افزایشی، نمودار بعد از چند نوسان و متراکم شدن، میتواند روند افزایشی قبل را تکرار کند و با عبور از سقف، روند افزایشی به خود بگیرد که معمولا سیگنالی برای خرید صادر می شود. این افزایش قیمت بعضاً با فشرده شدن زیاد، میتواند با قدرت بیشتری نیز اتفاق بیفتد.

در الگوی مستطیل کاهشی، برعکس الگوی افزایشی عمل میکند. به این صورت که نمودار سهم بعد از افت زیاد قیمتی وارد نوسان میشود و در یک محدوده مستطیل شکل متراکم میشود. زمانی که نمودار از ناحیه مستطیل خارج شود، میتوان این انتظار را داشت که سهم به افت قیمتی قبلی خود برگردد و دچار افت قیمتی گردد و گارد نزولی بگیرد.

تراکم در الگوی مستطیل مثل یک فنر عمل میکند. به این صورت که هرچقدر تراکم آن بیشتر باشد احتمال شدت روند بعد از عبور از تراکم، قویتر میشود.

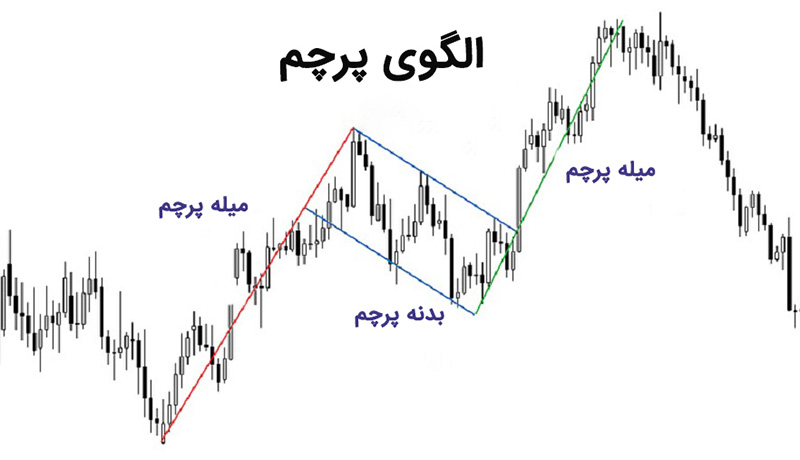

3- الگوی پرچم

الگوی پرچم یکی از محبوبترین و کارآمدترین الگوهای موجود در تحلیل تکنیکال میباشد. این الگو نیز بر اساس نمودار قیمتی در طول بازه زمانی تشکیل میشود و شناسایی آن میتواند کمک بسیار زیادی در تعیین سرنوشت بعدی سهام به تحلیلگران بازار کند.

الگوی پرچم زمانی رخ میدهد که نمودار قیمتی با شیب خاصی در حرکت باشد و بعد از مدتی در یک ناحیه، به تراکم یا نوسان برسد.

شکل زیر نمونهای از الگوی پرچم را نشان میدهد. طبق شکل، نمودار، بعد از گذر از یک صعود قیمتی بالا، وارد فاز نوسانی و متراکم میشود. این ناحیه متراکم، با شیب خاصی شکلگرفته که شبیه یک پرچم به چشم میاید. ناحیه صعود قیمتی هم به اصطلاح میله پرچم در نظر گرفته میشود.

طبق تعریف در الگوی پرچم، بعد از هر فاز صعودی و تشکیل الگوی پرچم، بدون شک باید منتظر فاز صعودی دیگری شبیه به صعود قبلی و به میزان میله پرچم باشیم. به همین خاطر این الگو از مهمترین الگوهای ادامهدهنده به شمار میرود و در تحلیل تکنیکال کاربرد فراوانی دارد.

به عنوان مثال در نمودار سهم زیر بعد از تشکیل الگوی پرچم، شاهد رشد صعودی قیمت به میزان میله پرچم در روند حرکتی بعدی سهم هستیم. این الگو تا شکست روند میتواند ادامهدار باشد.

4- الگوی فنجان و دسته

یکی دیگر از الگوهای مورد استفاده در الگو ادامهدهنده، الگوی فنجان و دسته است. این الگو همانطور که از نام آن پیداست، شبیه بدنه فنجان و دسته کناری آن، شکل میگیرد.

در الگوی فنجان، نمودار سهم، بعد از فاز صعودی، به میزان پرعمق، افت میکند و بعد از نوسان قیمتی در آن ناحیه، دوباره وارد فاز صعودی میشود.

همانطور که در شکل زیر دیده میشود، روند صعودی قبل، حکم دسته فنجان و روند اصلاح و نوسان، شکل بدنه فنجان را به خود گرفته است.

به طور معمول وقتی نمودار به لبه فنجان میرسد، با عبور آن به سمت بالا، میتواند نقطه مناسبی برای خرید باشد. در این الگو، نمودار سهم بعد از گذشت از روند صعودی، با شیب زیادی افت میکند و نوسانات بعدی آن تشکیل یک فنجان میدهد؛ بنابراین میتوان انتظار صعود دوباره سهم و بهتبع آن نزول دوباره را داشت.

این الگو ازآنجا که جزو الگوی ادامهدهنده است تا زمانی که خط روند قبلی را نشکند، ادامهدار خواهد بود.

جمعبندی

الگوهای تشکیلدهنده در نمودار سهام و داراییها، اطلاعات و دادههای مهمی را میدهند که نقش تاثیرگذاری در پیشبینی روند آتی آنها دارند.

الگوهای قیمتی در تحلیل تکنیکال انواع مختلفی دارد و در این مقاله ما به مبحث الگوی ادامهدهنده در تحلیل تکنیکال پرداختیم. انواع الگوی ادامهدهنده که در تحلیل نمودار مورد استفاده قرار میگیرد را به شکل کامل شرح دادیم و گفتیم که تشکیل این الگوها چه روندی را میتواند برای سهام موردنظر، به همراه داشته باشد.

در پایان ذکر این نکته ضروری است که تشخیص و شناسایی الگوهای شکلگرفته در تحلیل تکنیکال نیازمند آموزشهای لازم و کسب مهارتهای لازم میباشد. در این زمینه کارگزاری اقتصاد بیدار با در نظر گرفتن شرایط بازار سرمایه، خدمات تحلیلی و آموزشی خود را به سرمایهگذاران ارائه میدهد و امید دارد این مطلب مورد توجه شما واقع شده باشد.