به طور معمول برای تحلیل انواع سهام در بازار بورس، الگوهای مهمی وجود دارند که میتوان با بررسی آنها به درک صحیحی از وضعیت سهام و روند پیش روی آن دست پیدا کرد. الگوی کنج یکی از الگوهای کاربردی در تحلیل تکنیکال میباشد که بسیاری از تحلیلگران برای ارزیابی سهام مختلف از آن استفاده میکنند. این الگو دادههای مهمی مثل نقاط ورود و خروج، مقاومت و حمایت سهم را تعیین میکند. در این مقاله سعی داریم تا در مورد این الگو بیشتر صحبت کنیم و مطالبی که میخواهیم در ادامه به آنها بپردازیم.

انواع الگوی کنج

الگوی کنج از جمله الگوهای پرکاربرد محسوب میشود و معمولاً در میانه روندها اتفاق میافتد. ترسیم خطوط حمایتی و مقاومتی نمودار سهام در ساختار الگوی کنج بسیار حائز اهمیت است. به نوعی این خطوط راهنمای اصلی تحلیلگران برای بررسی دقیقتر وضعیت سهام میباشند. این الگو دارای انواع مختلفی است که به اختصار توضیح میدهیم.

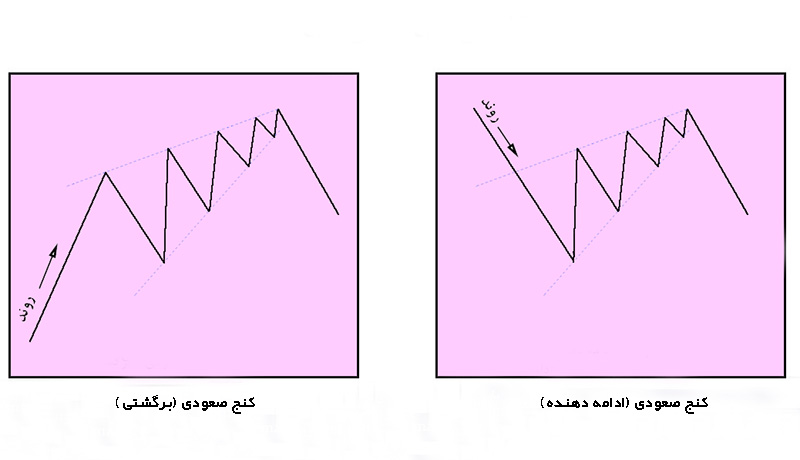

در الگوی کنج صعودی دو خط روند همگرا تعیینکننده ناحیههای مقاومتی و حمایتی میباشد. این الگو زمانی شکل میگیرد که این دو خط به سمت بالا در حرکت باشند و در گوشه کنج الگو به هم برسند.

در الگوی کنج صعودی، نوسانات قیمتی در ابتدای مسیر بلندتر و پردامنهتر اتفاق میافتد. هرچقدر به سمت انتهای مسیر، نزدیکتر میشویم، نوسانات کوتاهتر و کم دامنهتر میشود تا اینکه بعد از شکست نقاط حمایتی، افت قیمتی پیدا میکند. در شکل زیر نمونهای از الگوی کنج صعودی که مربوط به نماد پکرمان است را مشاهده میکنید.

همانطور که ملاحظه میشود، در الگوی کنج صعودی، نمودار سهام، کفهای قیمتی بالاتر نسبت به کف قبلی خود میسازد. به شکلی که با وصل کردن نقاط حمایتی، خط روند پایینی به سمت صعود میل میکند.

هرگاه قیمت سهم در نواحی حمایتی به سمت پایین بشکند، به احتمال زیاد از الگو خارج و وارد روند نزولی میشود؛ بنابراین زمانی که شیب کنج رو به بالا باشد، انتظار کاهش قیمت را باید داشت. در اکثر مواقع همین اتفاق میافتد.

با شکلگیری الگوی کنج صعودی باید منتظر یکروند نزولی با شیب بالا در نمودار سهام باشیم. همچنین در الگوی کنج صعودی، با وصل کردن قلههای نمودار، خط روند بالایی به سمت صعود میل میکند و در صورتی که قیمت سهام، خط روند بالایی را به سمت صعود، عبور دهد، به احتمال زیاد سیگنالی مثبت برای ادامه روند صعودی در سهم صادر میشود.

بنابراین تعیین خطوط روند در نواحی حمایتی و مقاومتی میتواند تا حد زیادی مسیر بعدی سهم را پیشبینی نماید و بر اساس آن برای خرید یا فروش و یا نگهداری سهم تصمیم گرفت.

حد سود و زیان در الگوی صعودی چگونه تعیین میشود؟

تعیین حد سود و حد ضرر در تحلیل تکنیکال بسیار کاربردی میباشد. با مشخصکردن حد سود، ما انتظاراتمان از روند سهام را تا حدی میبینیم که در صورت رسیدن به آن نقطه، با حفظ سود حاصل شده، سهم را در میزان سود مناسب به فروش برسانیم.

به همین ترتیب با تعیین حد ضرر، این موقعیت را برای روند سهم تعریف میکنیم که در صورت افت سهم و نزول قیمت، حدی را تعیین کنیم که در صورت رسیدن به آن نقطه، برای جلوگیری از افت بیشتر و ضررهای احتمالی، از سهم خارج شویم. به همین منظور با استفاده از الگوی کنج صعودی نیز میتوان نقاط مهم در تعیین حد سود و حد ضرر سهم را مشخص کرد.

در الگوی کنج صعودی، قبل از تشکیل الگو، روند صعودی را در نمودار شاهد هستیم. این خط روند میتواند معیار مناسبی برای تعیین حد سود یا زیان باشد. زمانی که نمودار سهام از کنج خارج شود و خط مقاومتی را به سمت بالا رد کند، به احتمال زیاد، روند سهام متناسب با خط رند صعودی قبلی، رشد میکند.

این اندازه میتواند معیاری برای حد سود باشد تا در صورت رسیدن به آن نقطه سیو سود داشته باشیم که البته در این الگو، کمتر شاهد این اتفاق هستیم. برای مثال در نمودار سهم پکرمان، قیمت سهم میتواند به اندازه ارتفاع الگو، افت قیمتی داشته باشد.

اما عکس این اتفاق به احتمال بسیار زیاد رخ میدهد. به شکلی که هرگاه نمودار قیمتی، خط روند پایینی که ناحیه حمایتی را شکل داده است، به سمت پایین بشکند، احتمالاً به اندازه روند قبلی خود افت میکند و میتواند برای تعیین حد ضرر بسیار اهمیت داشته باشد تا اگر قیمت سهام در نوسانات خود به آن حد از افت رسید، بتوان برای جلوگیری از ضرر بیشتر، از سهم خارج شد.

برای تعیین حد ضرر در الگوی کنج صعودی، معمولاً به اندازه روند اولیه داخل کانال، برای تعیین حد زیان، معیار لحاظ میکنند. در واقع بهترین استراتژی خروج، زمانی است که نمودار از انتهای کنج رو به پایین میشکند و میخواهد حمایت خود را از دست بدهد. در نمودار زیر، نقاط حمایتی مشخص شده و در زمانی که خط حمایتی به سمت پایین می شکند، سیگنال خروج از سهم صادر میشود.

الگوی مثلث کنج نزولی (Falling Wedge)

در الگوی کنج نزولی، همه چیز برعکس الگوی کنج صعودی اتفاق میافتد. قبل از شکلگیری الگوی کنج نزولی، یک روند نزولی پرسرعت رخ میدهد. زمانی این الگو تشکیل میشود که پس از این روند، کفهای سهم نسبت به کف قبلی پایینتر باشد. این اتفاق برای سقفهای نمودار نیز رخ میدهد. به شکلی که با وصل کردن کفها و سقفهای قیمتی، دو خط روند نزولی همگرا تشکیل میشود که تعیین کننده نواحی حمایتی و مقاومتی نمودار میباشد. هر اندازه، قیمت سهام به سمت انتهای کنج نزدیک میشود، به احتمال زیاد باید منتظر یک روند صعودی در نمودار باشیم.

به طور مثال در نمودار سهم زیر که مربوط به نماد سصوفی است، قیمت سهم پس از ورود که الگوی کنج نزولی، با عبور ناحیه مقاومتی، روند صعودی به خود گرفته است.

در ابتدای الگوی کنج نزولی، روند قیمتی با نوسانات بلند و پردامنه به سمت نزول در حرکت است و هرچقدر به انتهای مسیر و به اصطلاح، کنج نمودار، نزدیکتر میشویم، نوسانات کوتاهتر و کم دامنه تر میشود تا جایی که نمودار به قدری فشرده میشود که میل به صعود و عبور از مقاومت پیش روی خود میکند.

در این حالت معمولاً بهترین زمان برای خرید تلقی میگردد. در این حالت هرگاه مقاومت نمودار به سمت صعود با قدرت بالا شکسته شود، سهام آماده یک روند صعودی پرقدرت با شیب بالا و الگوی کنج نزولی کامل میشود.

تعیین حد سود و زیان در الگوی کنج نزولی

تعیین حد سود و حد ضرر در الگوی کنج نزولی، شباهت زیادی به الگوی کنج صعودی دارد. در این الگو نیز روند قبلی پیش از تشکیل الگو، در تعیین حد سود و ضرر نقش قابل توجهی دارد. این روند، معیار مناسبی برای مشخص شدن هدف قیمتی و حد ضرر میباشد.

برای تعیین حد زیان، آخرین کفی که شکست قیمتی در آن رخ داده است را در نظر میگیریم و حد ضرر را کمی پایینتر از این نقطه تعیین میکنیم.

از آنجایی که پس از تکمیل الگوی کنج نزولی، شاهد روند صعودی در نمودار خواهیم شد، تعیین حد سود متناظر با هدف قیمتی پیش روی سهم خواهد بود. روند صعودی قبلی در نمودار تعیینکننده حد سود میباشد. به این صورت که پس از شکست خط بالایی الگو، به سمت بالا، به میزان روند قبلی، هدف قیمتی یا حد سود را مشخص میکنیم.

در نظر گرفتن قاعده الگوی کنج نیز در تعیین حد سود نقش مهمی را بازی میکند. در این صورت هنگامی که نمودار قیمتی خط بالایی روند را به سمت بالا میشکند، به میزان ضلع قاعده الگو میتوان نقطه حد سود را تعیین کرد تا بتوان با رسیدن به آن نقطه، سود خود را حفظ کرد.

تفاوت الگوی کنج و الگوی مثلث

با اینکه دو الگوی کنج و الگوی مثلث از لحاظ ظاهری شباهتهای بسیاری با هم دارند و هردو جزو الگوهای اصلاحی محسوب میشوند؛ اما دارای تفاوتهایی در ساختار هستند.

به طور معمول، طول اضلاع الگوی کنج، بزرگتر از الگوی مثلث میباشد و این نشاندهنده این موضوع است که در الگوی کنج احتمالاً نوسانات در داخل کانال اصلاحی بیشتر از الگوی مثلث صورت میگیرد.

در الگوی کنج، دو خط روند، همگرا میشوند و شیب آنها در جهت روند میباشد اما در الگوی مثلث این چنین نیست و عکس روند قبلی صورت میگیرد.

برای رسم الگوی کنج، حتماً نیاز به دو نقطه، کف و سقف داریم تا خطوط بر مبنای آنها کشیده شود اما در الگوی مثلث چندان نیازی به رسم خطوط روی نقاط کف و سقف نداریم.

جمعبندی

الگوها در تحلیل تکنیکال دارای ساختار خاص خود هستند. هر الگو نیاز به بررسی و شناخت دقیق دارد تا تحلیلگران برای تحلیل سهام با استفاده از آنها دچار سردرگمی نشوند.

الگوی کنج مثلث که از الگوهای اصلاحی به شمار میروند، برای بسیاری از تحلیلگران بازار حائز اهمیت است؛ چرا که طبق اصول و قوانین آن میتوان روند بعدی سهام را پیشبینی کرد و طبق آن برای سرمایه گذاری تصمیمگیری کرد. از این رو ما در این مقاله به بررسی و ارزیابی ساختار الگوی کنج پرداختیم و دو نوع الگوی کنج صعودی و نزولی را شرح دادیم.

کسب مهارت در تحلیل و تشخیص الگوی کنج نیاز به آموزشهای فراگیر و شناخت بیشتر از الگوهای تکنیکالی دارد. به همین منظور کارگزاری بیدار با داشتن سابقه طولانی در بازار بورس ایران، آماده ارائه خدمات آموزشی خود در این زمینه به علاقهمندان حوزه بورس و بازارهای ارز دیجیتال دارد و برای کسب اطلاعات بیشتر کافی است با دفاتر یا سایت کارگزاری در تماس باشید.