یکی از مهم ترین ویژگیها و کارکردهای بازار سرمایه تامین نقدینگی و تامین مالی مورد نیاز شرکتها و کسب و کارها است. در بازار سرمایه تامین سرمایه از دو روش انتشار اوراق بدهی و اوراق مالکیت انجام میشود.

اوراق مرابحه یکی از انواع اوراق صکوک و از نوع اوراق بدهی میباشد. شرکتها و سازمان ها برای تامین نقدینگی مورد نیاز برای خرید یک دارایی، به پذیره نویسی اوراق مرابحه میپردازند. در این مقاله قصد داریم به بیان عملکرد اوراق مرابحه و نحوه خرید و فروش اوراق مرابحه بپردازیم. با ما همراه باشید.

اوراق مرابحه چیست با ذکر مثال

صکوک مرابحه یا اوراق مرابحه به زبان ساده، اوراق بهاداری است که نشان دهنده مالکیت مشاع دارنده آن بر دارایی میباشد. این اوراق با نام و قابل نقل و انتقال است به نوعی اوراق مرابحه، دارای بازار ثانویه است.

روند صکوک مرابحه Murabahah به این صورت است که دارایی شامل تجهیزات، ماشین آلات، زمین، موجودی مواد و کالا و ... توسط نهاد واسط از خریداری و سپس به صورت اقساط به بانی (شرکتی که به تامین مالی نیاز دارد) منتقل میشود. خریدار موظف است علاوه بر پرداخت قیمت بهای تمام شده، هزینه نگهداری، حمل ونقل و سود را به فروشنده پرداخت کند.

در واقع، پس از معامله اوراق مرابحه، یک رابطه وکیل و موکل بین ناشر و خریداران برقرار میشود و ناشر به وکالت از طرف خریداران ملزم به خرید دارایی و فروش اقساطی به بانی است.

برای درک بهتر موضوع اوراق مرابحه به مثال زیر توجه کنید.

دولت در سال 1398 جهت خرید کالا و خدمات برای دستگاه های اجرایی کشور اوراق مرابحه را در فرابورس عرضه کرد. اوراق مرابحه به میزان 100 هزار میلیارد ریال با تاریخ سررسید آن 42 و 48 بود. کسانی که قصد سرمایه گذاری در اوراق مرابحه را داشتند، اوراق را از فرابورس خریده و سود ثابت دریافت کردند. اگر قصد محاسبه سود اوراق مرابحه را دارید باید بدانید که سود این نوع اوراق ثابت است و میتوانید با ماشین حساب های آنلاین و یا به صورت دستی درصد سود را محاسبه نمایید.

بازار ثانویه اوراق مرابحه

اوراق مرابحه در ایران به جای اوراق قرضه معامله میشود چرا که در اسلام معامله اوراق قرضه شرعی نیست. اوراق مرابحه از نظر اسلام مجاز است و امکان فروش اوراق مرابحه پیش از تاریخ سررسید وجود دارد. اوراق مرابحه سود معینی دارد و سهامداران میتوانند اوراق خود را در بازار ثانویه به فروش برسانند.

کسانی که قصد فروش اوراق مرابحه در بازار ثانویه را دارند، اوراق خود را با مبلغی کمتر از ارز اسمی به فروش میرسانند. در زمان فروش اوراق هر چه به زمان سررسید نزدیک باشد، قیمت فروش آن به قیمت اسمی نزدیک تر است.

انواع اوراق مرابحه

اوراق مرابحه سهام به چهار دسته اوراق مرابحه تامین مالی، اوراق مرابحه رهنی، اوراق مرابحه تامین مالی و اوراق مراجعه تامین سرمایه شرکتهای تجاری طبقهبندی میشود.

اوراق مرابحه تامین مالی: دولتها، شرکتها، سازمان ها و نهادها جهت تامین مالی جهت خرید تجهیزات یا دارایی میتوانند از اوراق مرابحه استفاده کنند. جهت معامله اوراق مرابحه نیاز به یک نهاد واسط است تا جهت تامین مالی به میزان مورد نیاز، اورا منتشر نماید. سپس نهاد واسط با سرمایه جمعآوری شده، به خرید تجهیزات مورد نیاز میپردازد و سپس تجهیزات را با اضافه کردن سود آن به صورت اقساط به بانی (سازمان، دولت، نهاد و ...) به فروش میرساند.

اوراق مرابحه رهنی (اوراق مرابحه بانک): این نوع اوراق زمانی انتشار مییابد که بانکها یا شرکتهای لیزینگی به نقدینگی نیاز داشته باشند.

اوراق مرابحه تامین نقدینگی: در این نوع اوراق، سرمایههای جمع آوری شده در اختیار بانی قرار میگیرد و در ازای آن مالک بخشی از دارایی شرکت میشود.

اوراق مرابحه تامین سرمایه شرکتهای تجاری: این نوع اوراق، وجوه برای تشکیل یک شرکت جمعآوری میگردد.

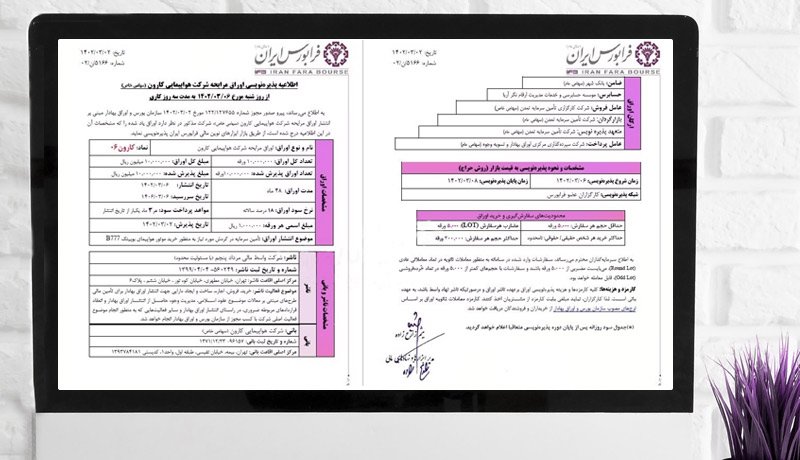

نمونه انتشار اوراق مرابحه

کاربرد اوراق مرابحه

اوراق مرابحه برای سازمان، دولت، نهادها و ... مناسب است چرا که نقدینگی مورد نیاز خود را با نرخ بهره پایین تامین میکنند. در ازای این تامین مالی نیز در زمان سررسید، سود و اصل سرمایه را به سرمایه گذاران پرداخت میکند. سرمایه گذاری در اوراق مرابحه برای کسانی که قصد دریافت سود ثابت طبق اصول و مبانی اسلام را دارند، مناسب است.

مزایا و معایب اوراق مرابحه

هر نوع سرمایه گذاری دارای مزایا و معایبی است که در اینجا به مزایا و معایب صکوک مرابحه میپردازیم:

مزایا:

- امکان فروش اوراق در بازار ثانویه

- بدون ریسک

- پرداخت سود ثابت

- دارای ارزش اسمی مشخص

- افزایش نقش بازار سرمایه در تامین مالی

معایب:

- دارای ریسک تورم

ریسک اوراق مرابحه

ریسک تورم و ریسک عدم جمع آوری وجوه مورد نیاز از بیشترین ریسک های اوراق مرابحه است. از آنجایی که اوراق مرابحه دارای یک سود ثابت میباشد، در صورتی که کشور دارای تورم باشد، سرمایه گذاری در اوراق مرابحه منطقی به نظر نمیرسد. ریسک بازار، ریسک نقدشوندگی و ریسک عملیاتی از جمله کمترین ریسکهای اوراق مرابحه هستند.

ارکان اوراق مرابحه

- بانی

- ناشر

- امین

- عامل

- حسابرس

- سرمایه گذاران

- شرکت تامین سرمایه

- متعهد پذیره نویسی

- بازارگردان

- ضامن

اوراق مرابحه مناسب چه کسانی است؟

اوراق مرابحه جزء سرمایه گذاریهای بدون ریسک است و برای کسانی که ریسک پذیری کمتری دارند، مناسب میباشد.

اوراق مرابحه از کجا بگیریم؟

پیش از شرکت در پذیرهنویسی اوراق مرابحه به تاریخ سررسید، سود و شرکت درخواست کننده توجه داشته باشید. اوراق مرابحه سهام را میتوانید از بورس خریداری کنید. برای خرید اوراق مرابحه سهام باید حتما کد بورسی داشته و در یک کارگزاری عضو باشید. اوراق مرابحه دارای نماد است به عنوان مثال «اراد 58»، «اراد 55»، «اراد 54» و ...

تفاوت اوراق مرابحه و اوراق مشارکت

هر دو اوراق بانام و قابل انتقالی هستند که جهت تامین مالی یک شرکت، سازمان یا دولت به فروش میرسد. اوراق مرابحه و اوراق مشارکت هر دو دارای درآمد ثابت بوده و اوراق آن نشان دهنده مالک دارنده آن بر دارایی است.

تفاوت اوراق مشارکت و اوراق مرابحه در نحوه سرمایهگذاری داراییها است. در اوراق مشارکت، دارنده اوراق در یک طرح توسعهای، عمرانی و یا خدماتی مشارکت دارد اما در اوراق مرابحه دارایی به خرید یک دارایی مثل زمین، ساختمان یا تجهیزات اختصاص مییابد و سپس دارایی به بانی به صورت اقساط فروخته میشود.

تفاوت اوراق مرابحه و اجاره

- سرمایه جمع آوری شده در اوراق مرابحه میتواند در مواداولیه و مصرفی صرف شود اما در اوراق اجاره امکان پذیر نیست.

- در اوراق اجاره تا زمانی که آخرین قسط توسط بانی پرداخت نشود، دارندگان اوراق به عنوان مالک محسوب میشوند اما در اوراق مرابحه، دارندگان اوراق، طلبکار هستند.