توجه به بازده تا سررسید یکی از عوامل مهم در انتخاب و مدیریت سرمایهگذاری است. بازده تا سررسید نشان دهنده سود سودآوری در یک سرمایه گذاری برای مدت معین میباشد. امکان محاسبه سود تا سررسید در سرمایههای مختلف همچون گواهی سپرده، اوراق صندوق سرمایه گذاری و سهام وجود دارد. اگر میخواهید آشنایی بیشتری با بازده تا سررسید YTM داشته باشید، تا انتهای این مقاله با ما همراه باشید.

نرخ بازده تا سررسید YTM چیست؟

سود تا سررسید YTM، بازدهی است که سرمایه گذار در صورت نگهداری اوراق یا سهام تا سررسید، دریافت میکند. سرمایهگذاران برای مقایسه سرمایه گذاریهای مختلف به محاسبه بازده تا سررسید میپردازند چرا که نشان دهنده فرصتهای سرمایه گذاری است.

بازده تا سررسید به زبان ساده، بازده سالانهای است که یک سرمایه گذار در ازای سرمایه گذاری خود تا زمان سررسید دریافت میکند. بازده تا سررسید همان نرخ بازده داخلی IRR است که ارزش فعلی جریانهای نقدی آتی را با قیمت فعلی بازار آن برابر مینماید.

YTM مخفف چیست؟

نرخ سود تا سررسید YTM مخفف Yield to maturity است. همان طور که گفته شد، امکان محاسبه نرخ بازده تا سررسید داراییهای مختلف اعم از اوراق مشارکت، اوراق اجاره، اوراق مرابحه، سپرده بانکی، اوراق صندوق سرمایه گذاری درآمد ثابت و ... وجود دارد. این نرخ نشان دهنده میزان بازدهی فرد در یک سرمایه گذاری تا زمان سررسید است.

محاسبه نرخ بازده تا سررسید

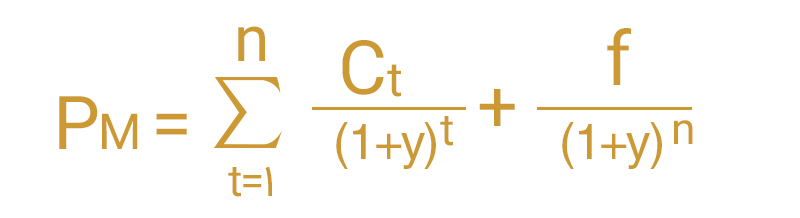

سود تا سررسید با فرض این که دارنده اوراق، سودهای دریافتی را با همان نرخ بهره مجدد سرمایهگذاری خواهد کرد، محاسبه میشود. برای محاسبه سود تا سررسید YTM باید قیمت قرضه، مدت زمان سررسید، ارزش اسمی ورقه و نرخ کوپن را داشته باشیم. فرمول بازده تا سررسید به صورت زیر است:

Y نرخ بازده تا سررسید

Ct کوپن سالانه

N سال های باقی مانده تا سررسید

Pm قیمت بازار اوراق

F ارزش اسمی اوراق

سایت فرابورس به نشانی ifb.ir، به محاسبه نرخ بازده تا سررسید اوراق با درآمد ثابت فاقد کوپن و با کوپن پرداخته است. برای مشاهده به سایت فرابورس مراجعه کنید. همچنین امکان مشاهده منحنی بازده اوراق دولتی، منحنی بازده اوراق غیردولتی، منحنی بازده اخزا و بازده میانگین اوراق با درآمد ثابت وجود دارد.

مثال برای محاسبه نرخ بازده تا سررسید

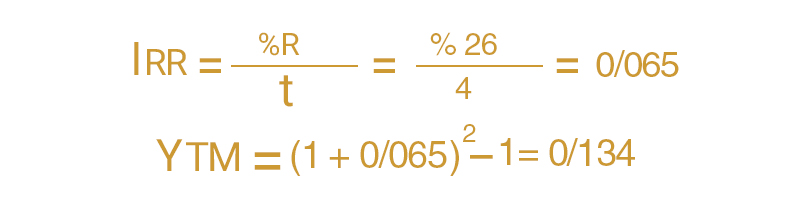

برای درک بهتر نرخ بازده تا سررسید قصد داریم به دو مثال بپردازیم. در مثال نخست، اوراق را در نظر بگیرید که بازدهی 26 درصد داشته و سود آن به صورت فصلی واریز میشود. اگر سررسید اوراق 6 ماهه باشد، برای محاسبه نرخ بازده تا سررسید از فرمول زیر استفاده میکنیم.

در این صورت سرمایه گذار طی 6 ماه، حدود 13.4 درصد سود دریافت میکند.

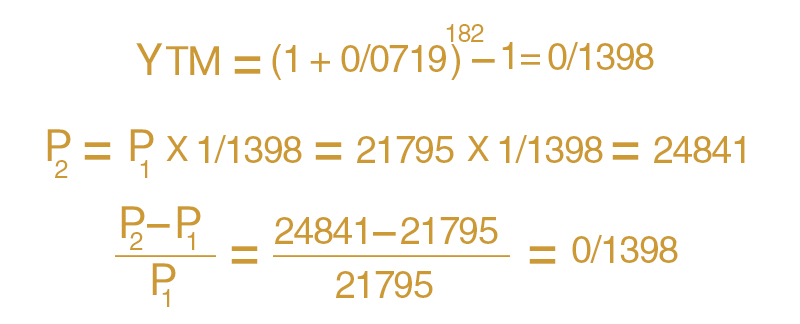

در مثال دیگر صندوق درآمد ثابت سپر را در نظر بگیرید. فرض کنید با سود 30درصد و قیمت اوراق 21795 ریال، قصد سرمایه گذاری 6 ماهه در این صندوق را دارید، در این صورت نرخ بازده تا سررسید اوراق چه میزان است؟ (صندوق سپر دوره تقسیم سود ندارد)

در این صورت سرمایه گذار طی 6 ماه، حدود 13.98 درصد سود دریافت می کند.

تاثیر نرخ بهره بر نرخ بازده تا سررسید

نرخ بهره یا نرخ سود بر روی بازده تا سررسید تأثیر مستقیم دارد. این تأثیر به طور مستقیم بر اساس نوع سرمایهگذاری، مدت زمان سرمایهگذاری، و شرایط بازار مالی متغیر است. در ادامه، تأثیرات اصلی نرخ بهره بر نرخ بازده تا سررسید را بررسی میکنیم:

بازدهی مستقیماً مرتبط با نرخ بهره است: در عموم، هنگامی که نرخ بهره بالاتر باشد، بازده سرمایهگذاری نیز معمولاً بالاتر خواهد بود، به شرطی که سایر عوامل ثابت باشند. این امر معمولاً در سرمایهگذاریهای بانکی و اوراق بهادار مشاهده میشود.

ریسک و بازده: در برخی موارد، با افزایش نرخ بهره، ریسک سرمایهگذاری نیز میتواند افزایش یابد. این امر به عوامل مختلفی مانند نوع سرمایهگذاری، شرایط بازار و شرایط اقتصادی بستگی دارد. به عنوان مثال، با افزایش نرخ بهره، ممکن است قیمت اوراق بهادار کاهش یابد که موجب افت نرخ بازده تا سررسید میشود.

تأثیرات نرخ بهره بر روی ارزش سرمایهگذاری: نرخ بهره میتواند تأثیر مستقیمی بر روی ارزش سرمایهگذاری داشته باشد. برای مثال، در سندهای بدهی، افزایش نرخ بهره میتواند منجر به کاهش ارزش اسناد بدهی باشد، که به نوبه خود باعث کاهش نرخ بازده تا سررسید میشود.

تأثیرات نرخ بهره بر روی پراکندگی ریسک: نرخ بهره نقش مهمی در پراکندگی ریسک دارد. افزایش نرخ بهره ممکن است منجر به افزایش پراکندگی ریسک سرمایهگذاری شود که میتواند تأثیرات منفی بر روی بازده تا سررسید داشته باشد.

به طور کلی، نرخ بهره یکی از عوامل مهمی است که بر نرخ بازده تا سررسید تأثیر میگذارد. درک این تأثیرات و توانایی تحلیل شرایط مختلف بازار و اقتصادی میتواند به سرمایهگذاران کمک کند تا تصمیمات خود را با دقت بیشتری بگیرند.

جمع بندی

در این مقاله به تعریف نرخ سود تا سررسید YTM پرداختیم. همان طور که گفته شد، اگر یک سرمایه گذار اوراق خود را تا زمان سررسید نگهداری کند، بازده مشخصی را دریافت میکند. به این بازده، نرخ بازده تا سررسید میگویند.

نرخ سود تا سررسید به زبان ساده، نرخی است که ارزش فعلی جریان های نقدی آتی را با قیمت فعلی بازار اوراق برابر میکند. نرخ بازده تا سررسید اوراق با دوره تقسیم سود و بدون دوره تقسیم سود با یکدیگر متفاوت است که در این مقاله با یک مثال آن را تشریح دادیم.