کسب سود از بورس شانسی نیست بلکه افراد موفق پیش از ورود به این بازار به فراگیری تحلیل تکنیکال پیشرفته همچون آموزش الگوهای هارمونیک پیشرفته، فیبوناچی و ... میپردازند. بنابراین برای ورود به بازار سرمایه باید در ابتدا نسبت به تحلیل تکنیکال و اصول آن آشنا باشید، سپس اقدام به یافتن نقاط دقیق بازگشت قیمت یا تحلیل الگوهای هندسی کنید.

با توجه به اهمیت موضوع در این مقاله از سری مقالات آموزشی کارگزاری بیدار به بیان انواع الگوهای هارمونیک میپردازیم. با کارگزاری ما همراه باشید.

تحلیل تکنیکال پیشرفته

پیش از این که بخواهیم در مورد الگوهای هارمونیک صحبت کنیم، باید ببینیم که تحلیل تکنیکال پیشرفته چیست. تحلیل تکنیکال را اگر بخواهیم به طور خلاصه تعریف کنیم، باید گفت که به مطالعه رفتار و حرکات قیمت سهام در گذشته با هدف پیش بینی روند قیمت، در آینده گفته میشود.

بازار سهام به طور کلی مجموع نوساناتی به هم پیوسته است و هر موج جدیدی در بازار متاثر از موج قبلی است. این امواج توسط خطوطی موسوم به خطوط فیبوناچی قابل تفکیک هستند و اطلاعاتی که از آنها استخراج میشود به شکل سریهای فیبوناچی ثبت میشوند.

دو نسبت که از این سریهای فیبوناچی به دست میآیند در الگوهای هارمونیک مورد استفاده قرار میگیرند. اعداد فیبوناچی که در الگوهای هارمونیک به کار گرفته شده، بهطور مستقیم یا غیر مستقیم از ۰٫۶۱۸ و ۱٫۶۱۸ گرفته شدهاند. زمانی که این دو نسبت اصلی با نسبتهای مشتق شده از توالی فیبوناچی با هم ترکیب میشوند، الگوهای هارمونیکی را به وجود میآورند که نشانگر نواحی برگشتی مهم در بازار هستند.

الگوهای هارمونیک چیست؟

الگوهای هارمونیک پیشرفته، مجموعه الگوهایی هستند که روی نمودارهای قیمتی سهم تشکیل میشوند. برای توضیح الگوی هارمونیک به زبان ساده باید گفت در نمودارها با توجه به شکل گذشته قیمت و مسیر حرکت خطوط، میتوان الگوهایی را پیدا کرد و با توجه به مجموعهای از سریهای فیبوناچی، آینده این حرکت را پیشبینی کرد و از این طریق، به مسیر حرکت بازار پی برد.

الگوهای هارمونیک در تحلیل تکنیکال میتوانند میزان پایداری حرکت فعلی قیمت را اندازه بگیرند اما شناسایی آنها نیازمند آشنایی با قوانین خاصی است. الگوهای زیادی وجود دارند که شبیه به این الگوها هستند ولی نباید با آنها اشتباه گرفته شوند. این الگوها همچنین ممکن است که در داخل الگوهای دیگر شکل بگیرند و گاهی نیز ممکن است که الگوهای غیرهارمونیک در داخل الگوهای هارمونیک تشکیل شوند. همچنین احتمال وجود چند موج قیمتی در داخل یک الگوی هارمونیک وجود دارد.

چرا الگوهای هارمونیک در تحلیل تکنیکال مهم هستند؟

قیمتها در بازار همیشه به شکل خاصی حرکت میکنند و خط روند مشخصی را طی میکنند و سپس دچار حالت تثبیت میشوند و دوباره در قالب یک روند پیش میرود. به ندرت پیش میآید که خط روندها برعکس شوند. در جریان این عمل، الگوهای قیمتی قابل تشخیصی ایجاد میشوند. این الگوها همان الگوهای هارمونیک هستند که به دستههای مختلفی تقسیم میشوند.

تئوری اصلی الگوهای هارمونیک مبتنی بر حرکت قیمت - زمان است که خود آن نیز به روابط نسبت فیبوناچی و تقارن آن در بازارها مربوط است. تجزیه و تحلیل نسبت فیبوناچی در هر بازار و در هر نمودار زمانی به خوبی نتیجه مطلوبی به ما میدهد. ایده اصلی استفاده از این نسبتها، شناسایی نقاط عطف کلیدی، اکستنشنها و پروجکشنها به همراه یک سری از نوسانات زیاد و نقاط کم نوسان است. پروجکشنها و اکستنشنهای بدست آمده با استفاده از این نقاط نوسان (بالاترین و پایین) سطح کلیدی قیمت را برای نقاط حد یا اهداف (تارگت) به ما نشان میدهند. به عنوان مثال اگر ما پنج نقطه روی یک بازار خرسی داشته باشیم، که دوتای آنها تغییر جهت نمودار به سمت پایین را نشان بدهد و دوتای آنها تغییر به سمت بالا را نشان بدهند، میتوانیم یک الگوی هارمونیک گارتلی را مشاهده کنیم. همه این نوسانات در تمام الگوهای هارمونیک بهم پیوسته بوده و با نسبت فیبوناچی مرتبط هستند.

مزایا و معایب الگوهای هارمونیک

یافتن الگوهای هارمونیک و استفاده از آنها برای تحلیل تکنیکال پیشرفته، دارای مزایا و معایبی است. ما در ادامه به برخی از این مزایا و معایب اشاره خواهیم کرد:

مزایای الگوهای هارمونیک

فراهم کردن پروجکشنهای آینده و نقاط استاپ و تعیین آنها به عنوان اندیکاتور (شاخص).

قوانین معامله با استفاده از نسبتهای فیبوناچی بسیار استاندارد هستند.

معایب الگوهای هارمونیک

این دسته از الگوها، بسیار تکنیکی هستند و فهم آنها برای اکثر افراد دشوار است.

تشخیص درست این الگوها و تمایز بین آنها نیز گاها دشوار است.

انواع الگوهای هارمونیک

در این بخش به انواع الگوهای هارمونیک در تحلیل تکنیکال میپردازیم. در نظر داشته باشید که این الگوها مختلص بورس نیست و الگوهای هارمونیک در تریدینگ ویو نیز مفید و کاربردی است.

الگوی AB=AC

الگو AB=CD یکی از سادهترین و پرکاربردترین الگوهای هارمونیک است و تشخیص آن نیز بسیار آسانتر از سایر الگوها است. الگوی AB=CD به دو دسته نزولی و صعودی تقسیم میشود.

در این الگو ابتدا حرکت AB در جهتی صعودی یا نزولی تشکیل میشود و سپس از نقطه B اصلاحی برای AB انجام میشود که خط BC است. سپس از نقطه C هم جهت با AB و به اندازه AB خط CD تشکیل می شود.

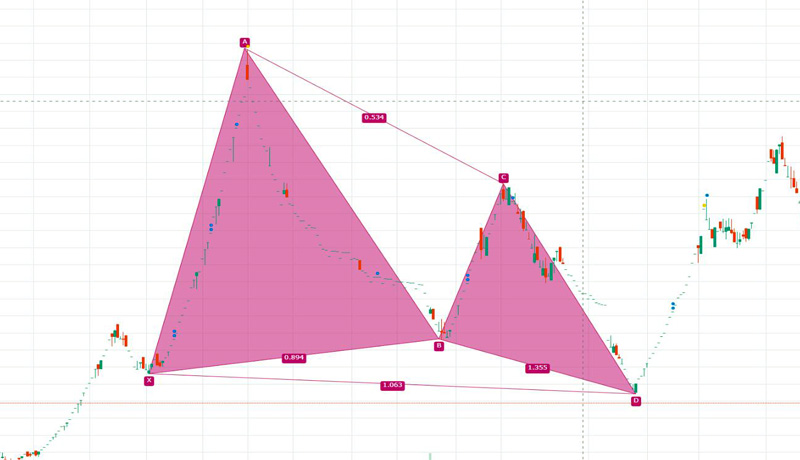

الگوی گارتلی

الگوی گارتلی یکی از اولین و قدیمیترین الگوهاست. این الگو از ۵ نقطه اساسی X، A، B، C،D تشکیل شده است که موقعیت ویژه هر یک از آنها، برای شناسایی الگو بسیار مهم است. الگوی صعودی گارتلی اغلب مواقع در ابتدای روندها مشاهده میشود و نشانهای از این اتفاق است که امواج اصلاحی قیمت در حال پایان یافتن هستند و افزایش رو به بالای قیمت، نقطه D را شکل میدهد.

در این الگو موج AB حتماً باید به اندازه %۶۱٫۸ از XA را اصلاح کند و موج BC میتواند به میزان %۳۸٫۲، %۵۰، %۶۱٫۸، %۷۶٫۴، %۸۸٫۶ از موج AB را اصلاح کند. همچنین نباید اکستنشن موج BC از %۱۶۱٫۸ بیشتر شود.

الگوی پروانه

الگوی پروانه اگر چه شباهتهایی با الگوهای گارتلی دارند اما با آنها تفاوتهای اساسی نیز دارند. توجه داشته باشید که الگو با حرف X شروع می شود و پس از آن، چهار حرکت قیمتی CD، BC، AB، XA را شاهد هستیم.

الگوی پروانهای دارای یک نقطه D گسترشی فراتر از نقطه X است. نقطه D در این الگو نقشی محوری دارد. این نقطه، نقطهای است که معاملهگران موقعیت فروش را اتخاذ میکنند. با این حال همیشه باید به دنبال نشانههایی برای تایید کاهش قیمت بود.

الگوی خفاش

پایههای این الگو دارای شکل خفاش هستند و به راحتی میتوانید آنها را تشخیص بدهید. این الگو هم برای بازار گاوی قابل تشخیص است و هم در بازارهای خرسی رخ میدهد.

الگوی خفاش از لحاظ ظاهری مشابه الگوی گارتلی است ولی در اندازه فرق دارد. در این الگو، دو نقطه A,C فاصله کمتری نسبت به دو نقطه X,D دارند. نقطه D نقطهای است که معمولا معاملهگران به عنوان فرصت خرید از آن یاد میکنند. با این حال معاملهگر همیشه باید به دنبال نشانههای دیگری از افزایش قیمت باشد.

الگوی خرچنگ

الگوی خرچنگ از ۵ نقطه X،A،B،C،D تشکیل شده است. بسیاری از افراد این الگو را با الگوی پروانهای اشتباه میگیرند. خط XA اولین خط این الگو است و در اصلاح آن خط AB تشکیل میشود.

تفاوت الگوی خرچنگ با الگوی پروانه در تراز نقطه B است در یک الگوی صعودی، نقطه وسط هم تراز نقاط بالا است و در الگوی نزولی، برعکس است.

الگوی خرچنگ با توجه به حرکت شارپی خط CD از دیگر الگوهای هارمونیک متمایز می شود. این حرکت معمولا به اندازه 1.618درصد فیبوناچی اکستنشن موج اول یعنی XA می باشد.

الگوی کوسه

الگوی کوسه (الگوی هارمونیک شارک) یعنی از انواع الگوهای هارمونیک و 4 بخشی است. برای اطلاع بیشتر در خصوص این الگو به مقاله «الگوی کوسه چیست؟» مراجعه کنید. در این مقاله به مقایسه الگوی کوسه با دیگر الگوهای هارمونیک پرداختیم.

الگوی سایفر

در الگوی سایفر نیز همچون دیگر الگوها به پنج نقطه نیاز داریم. این نقاط به ترتیب X، A، B، C و D نام گذاری میشود. نقطه B در این الگو محدوده 0.382 یا 0.618 از نقطه XA باشد. نقطه C نیز محدوده 1.272 یا 1.414 اصلاحی XA قرار دارد. آخرین نقطه قابل بررسی در الگوی سایفر، نقطه D است که در فیبوی اصلاحی 0.786 حرکت XC است. در خصوص این الگو باید بدانید که الگوهای سایفر به دو نوع صعودی و نزولی تقسیم میشوند.

چطور با الگوهای هارمونیک معامله کنیم؟

حالا که با دسته بندی الگوهای هارمونیک آشنا شدیم، احتمالا برای شما سوال ایجاد میشود که چطور باید از این الگوها استفاده کرد. در ادامه صفر تا صد استفاده از الگوهای هارمونیک برای معامله را برای شما بازگو خواهیم کرد.

تشخیص الگوهای هارمونیک

بدون شک اولین گام برای استفاده از الگوهای هارمونیک، تشخیص الگو است. شما با توجه به الگوهای گفته شده، باید یکی از این الگوها را شناسایی کنید و ببینید که این الگو جزو کدام دسته است. برای این کار باید فیبوناچی برگشتی (retracement) را بر روی خطوط بین نقطهها بگذارید. سپس اگر شرطها در مورد یکی از الگوها صدق کرد، الگو شناسایی شده است.

تشخیص معامله با الگوهای هارمونیک

در یک الگوی هارمونیک وقتی که سه پایه (خط) از پنج نقطه الگو تکمیل شدند، میتوان معامله را تشخیص داد. برای مثال اگر الگوی ما الگوی گارتلی در بازار گاوی باشد، XA, AB و BC سه پایه باشند و پایهها از CD شروع شوند، شما میتوانید معامله را تشخیص بدهید.

ما با استفاده از پروجکشنها و فیبوناچی برگشتی، خط XA و BC به همراه نرخهای فیبوناچی میتوانیم شاخه قیمتی را شناسایی کنیم که یک PTZ است.

(PCZ) Pattern Completion Zone

در الگوهای ۵ نقطه ای هارمونیک، الگو با تشکیل سه پایه (موج) شناخته میشود. برای مثال، در الگویGartley Bullish ، پاهای XA ،AB و BC به اتمام رسیده و شروع به تشکیل پایه CD میکند و شما میتوانید یک فرصت ترید را به راحتی تشخیص دهید.

با استفاده از فیبوناچی projections و retracements پایههای XA وBC ، میتوانیم تعدادی نقطه قیمتی در نظر بگیریم تا یک منطقه تکمیل الگو که به آن Pattern Completion Zone گفته میشود، در الگو مشخص شود.

تمام الگوهای هارمونیک مناطق تکمیل الگوهای (PCZ) را تعریف کردهاند. این PCZها که به عنوان خوشههای قیمت نیز شناخته میشوند، توسط تلاقی نوسان (پایه) پسوندهای فیبوناچی برگشتی، اکستنشنها و پروجکشنها تشکیل میشود. الگوها به طور کلی پایه CD را در PCZ تکمیل کرده و سپس معکوس میکنند. معاملات در این منطقه پیشبینی شده و قیمتها تغییر میکنند.

نقاط ورود و حدضرر در سهم

برای خرید و ورود به یک سهم بهتر است از ترکیب شناخت الگوهای هارمونیک به همراه تغییرات روند در نقاط بازگشتی استفاده کنیم، برای مثال اکثر معاملات در ناحیه D سهم ایجاد میشود و این نقطه میتواند یک خرید (در الگوهای صعودی) یا یک فروش (در الگوهای نزولی) باشد.

معمولاً نقطه (D) با تلاقی پروجکشنها، نقاط برگشت و اکستنشنهای نوسانات قبلی (پایهها) مشخص میشود، که همان «منطقه معکوس» است.

هنگامی که قیمتها رسیدن به این نقطه را آغاز کردند، فرصتی بالقوه برای معامله است، اما هنوز دلیل محکمی برای انجام معامله نیست. معیار ورود و اعتبار الگو توسط عوامل مختلف دیگری مانند نوسانات جاری، روند، حجم معاملات و موارد دیگر در بازار تعیین می شود.

حدضررها در معاملات خرید اغلب مقداری پایینتر از نقطه ورود قرار داده میشود و در معاملات فروش، کمی بالاتر از نقطه معامله تعیین میگردد.

نحوه به دست آوردن محدوده هدف

مناطق هدف در الگوهای هارمونیک بر اساس فیبوناچی برگشتی، اکستنشنها و پروجکشنها در نوسانات ایمپالس و نسبتهای فیبوناچی از نقطه عمل ساختار الگو محاسبه میشود. به عنوان مثال، در الگوی صعودی گارتلی، مناطق هدف با استفاده از پایه XA از نقطه عمل معامله (D) محاسبه میشوند. منطقههای هدف نیز از فرمولهای زیر تعیین میشوند:

منطقه هدف 1: (D + XA * 0.62) تا (D + XA * .786)

هدف منطقه 2: (D + XA * 1.27) تا (D + XA * 1.62)

توجه به این نکته مهم است که مناطق هدف بالقوه در الگوهای هارمونیک به شکل احتمالی هستند، نه قطعی. قوانین سخت مدیریت سرمایه و ریسک و داشتن دانش کامل در مورد الگوها برای موفقیت در معامله ضروری است.

جدول الگوهای هارمونیک

همان طور که گفته شد الگوهای هارمونیک انواع مختلفی دارد و در ادامه به طور خلاصه الگوهای هارمونیک در جدول به همراه نسبت های فیبوناچی را مشاهده نمایید.

معرفی یک کتاب مرجع الگوهای هارمونیک

یکی از منابع مهمی که در مورد الگوهای هارمونیک وجود دارد، کتابی است که به قلم اسکات کارنی در دهه 90 میلادی نوشته و بسیاری از الگوهای ذکر شده در این مطلب نیز توسط این شخص ابداع و معرفی شده است.

این کتاب Harmony Traders نام دارد و یک کتاب مهم برای آموزش الگوهای هارمونیک در تمام دنیا محسوب میشود. در این کتاب برای اولین بار الگوی خرچنگی معرفی شد. این کتاب را میتوانید از طریق وبسایتهای اینترنتی خریداری کنید.

جمعبندی

ما در این مطلب نگاهی به انواع الگوی هارمونیک انداختیم و دیدیم که این الگوها چگونه تشکیل میشوند، چه انواعی دارند و چگونه میتوان از آنها استفاده کرد. الگوهای هارمونیک یکی از مهمترین الگوهایی است که با آن میتوان معاملات را تشخیص دارد و دیدی جامع نسبت به قیمت سهام پیدا کرد. با یادگیری این الگوها میتوان به سودهای کلانی در بازار بورس دست یافت.